부동산컨설팅용역비에 대한 세무처리

1. 용역비를 지출하는 사업자의 세무처리

1) 컨설팅용역을 제공하는 자가 법인사업자 또는 개인사업자인 경우

컨설팅용역을 제공하는 자로부터 용역비를 지급하고 세금계산서를 지출증빙으로 받으셔야 합니다.

2) 컨설팅용역을 제공하는 자가 사업자가 아닌 경우

컨설팅용역을 제공하는 자가 사업자가 아니기 때문에 세금계산서를 받지 못하므 로, 사업소득원천징

수를 하여야 합니다. 따라서 지출하는 용역비의 3.3%(주민세 포함)를 원천징수하여 지급일이 속하는

다음달 10일까지 사업소득원천징수이행신 고를 하고 다음해 2월 말일까지 지급조서를 제출하셔야

합니다.

2. 용역비를 받는 자의 세무처리

1) 용역비를 받는 자가 사업자인 경우

이 경우에는 컨설팅용역비에 대해 세금계산서를 발행하기 때문에 부가가치세신고 납부를 하여야

하며, 매사업년도의 사업실적에 대해 결산을 하여 법인인 경우에 는 법인세를, 개인인 경우에는 종합

소득세를 신고납부하여야 합니다.

2) 용역비를 받는 자가 비사업자인 경우

이 경우에는 사업자등록만 안했을 뿐이기에 부가가치세신고납부의무는 없으나, 이 외의 경우는 일반

적인 개인사업자와 동일하게 세무처리하여야 합니다. 따라서 종합소득세의 신고납부의무가 있습니

다.

3. 용역비를 지급받는 자의 종합소득세신고납부 방법

종합소득세를 신고납부하는 경우에 소득세세율을 적용하는 기준이 되는 소득금액 을 확정하는 방법

은 다음과 같이 두가지 방법이 있습니다.

1) 장부기장에 의해 확정하는 방법

소득금액 = 수입금액 - 장부기장에 의한 제비용

2) 단순경비율 또는 기준경비율에 의해 소득금액을 추계하는 방법.

소득금액 = 수입금액 × (1-단순경비율)

소득금액 = 수입금액 × (1-기준경비율) - 기준경비(임차료,인건비)

4. 단순경비율과 기준경비율 안내(2007년기준)

①사업자인 경우 단순경비율과 기준경비율 안내(2007년기준)

사업자는 부동산컨설팅, 부동산분양대행업자(업종코드: 702001)로 분류되어 단순 경비율은 44.6%이

며, 기준경비율은 29%입니다. 이 경우 단순경비율과 기준경비 율의 구분은 직전 사업년도의 수입금액

을 기준으로 3,600만원 이하인 자는 단순 경비율을 적용하여야하며, 3,600만원 초과하는 자는 기준경

비율을 적용하여야합 니다.

②비사업자인 경우 단순경비율과 기준경비율안내(2006년 기준)

비사업자인 경우에는 개인기타자영업(업종코드:940911)으로 분류되어 단순경비 율은 수입금액 4,000

만원까지는 65.3%가 적용되고 4,000만원을 초과하는 분은 51.4%가 적용됩니다. 그리고 기준경비율은

36.4%입니다.

※기타 자세한 사항은 개별적인 문의를 하시기 바랍니다.

박경훈세무사 연락처: 011-9473-7469, 031-434-6059,6060

■ 소득세법 제129조 《 원천징수세율》

① 원천징수의무자가 제127조제1항 각 호에 따른 소득을 지급하여 소득세를 원천 징수할 때 적용하는

세율(이하 "원천징수세율"이라 한다)은 다음 각 호의 구분에 따른다. <개정 2010.12.27>

3. 원천징수대상 사업소득에 대해서는 100분의 3

☆ 부동산, 임대 및 사업서비스업의 분류 (국세청 업종별 소득분류표)

2. 부동산관련서비스업(→702), 기타산업용 기계장비 임대업(→712)과 기타 개인 및 가정용품 임대업(→713)은 사업서비스업으로

분류한다.

7. 부동산 중개업은 부동산관련서비스업(→702001)으로 분류된다.

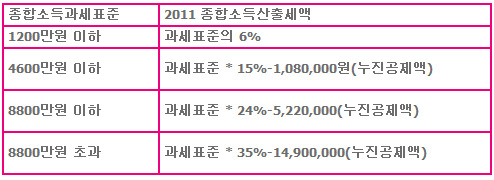

(2011년도 종합소득세율표)