일주일간의 경제 소식과 평론들을 모아서 내용이 길며, 읽는데 많은 시간이 소요됩니다.

1. 주간 금 시세

2. 경제 소식

독일 정부는 필요하다면 도이체 방크를 구할 것 -알리앙스-bloomberg

도이체 방크 주식은 한 자리 숫자 가까이로 추락, CDS는 기록적 고점으로 급등

-zero hedge

다른 독일 은행이 곤경에? 코메르츠는 9,600명 인원 축소와 배당 중단-Telegraph

미국 법무부와 거의 타결 소문 후 도이체 방크 주식은 급등-CNBC

3. 달러의 몰락과 금

1) Von Greyerz, 가장 위험한 시기-블랙 홀 직전에 서 있는 세계 금융 시스템

2) 내부자 워렌 버핏은 대대적 붕괴가 오고 있음을 안다-Mac Slavo

3) John Embry, 세계적 파열은 더욱 가까이

4) 도이체 방크는 망하는 중이다: 독일인들이 국가 위기를 대비하라는 진짜 이유인가?- Daisy Luther

5) 독일은 또 다른 은행 붕괴에 직면; 시민들에게 "비상 사태에 대비할 것"을 명령- Daisy Luther

6) 다가오는 2008년 금융 위기의 되풀이-Peter Schiff

1. 주간 금 시세

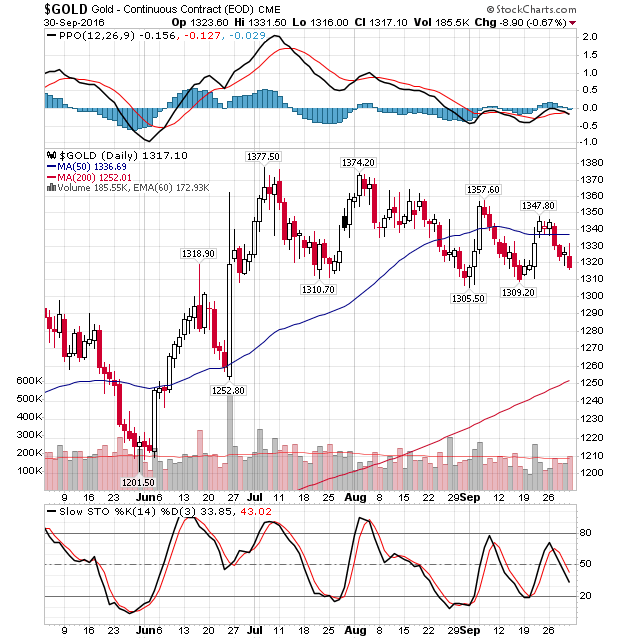

주간 종이 금 차트입니다.

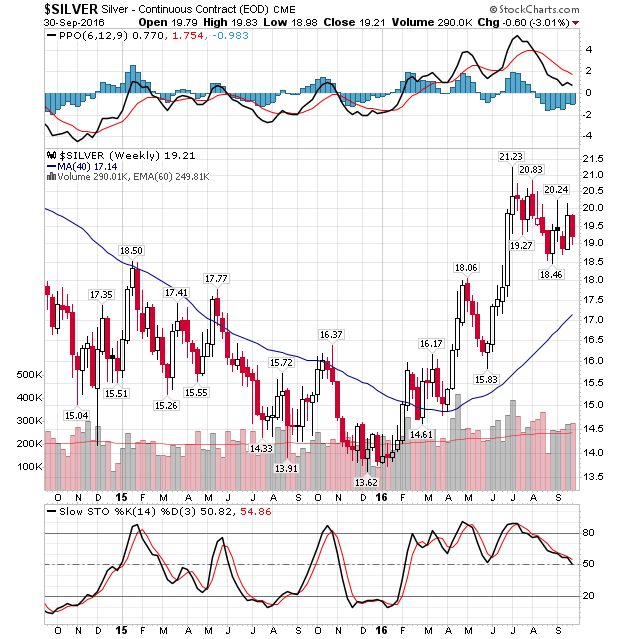

주간 종이 은 차트입니다.

주간 달러 인덱스 차트입니다.

주간 텍사스 원유가격 차트입니다.

2. 경제 소식

독일 정부는 필요하다면 도이체 방크를 구할 것 -알리앙스

2016년 9월 26일, bloomberg

독일 정부는 도이체 방크의 금융 상황이 충분히 나빠지면 그 은행을 구제하여야 할 것이라고 알리앙스 글로벌 인베스토즈의 수석 투자 담당자인 안드레아스 울터만은 말하였다.

"도이체 방크가 진짜 곤경에 처한다면 결국 개입하는 것을 원하지 않는다는 독일의 관점에서 독일에서 나오는 모든 것들을 나는 믿지 않는다"고 울터만은 월요일 블룸버그 텔레비전 대담에서 말하였다. "독일 경제에 그것은 너무 중요하다."

독일 관료들은 독일의 최대 은행에 대한 잠재적 구제에 대한 이야기를 차단하려고 애써왔으며 메르켈 총리의 대변인 스테펜 자이버트는 월요일 말하기를 2조 달러 자산의 은행에 대한 국가 자금 조달에 대한 추측의 근거는 없다고 하였다. 포커스 잡지는 일요일 말하기를 메르켈은 내년에 네 번째 임기에 대한 출마 여부를 고려하는 가운데 도이체 방크에 대한 어떤 국가 지원도 배제한다고 보도하였다.

도이체 방크 주식들은 벌금이 은행으로 하여금 자본을 늘려야 하게 할 수 있다는 우려 속에서 월요일 사상 최저로 하락하였다. 은행 감독원의 바젤 위원회가 손실에 대한 다 많은 자금들을 떼어놓게 강제할 수도 있는 은행들이 어떻게 측정하는가에 대한 새로운 제한들을 논의하면서 투자자들은 도이체 방크에 대한 노출을 줄이고 있다.

도이체 방크 주식은 6.9% 하락하였고 프랑크푸르트에선 오후 1시 37분에 6% 하락하여 거래되었다.

“주식이 너무 낮게 하락하면서 이것이 스스로 예견이 된다면 정부는 개입하여야 할 것이다"고 율터만은 말하였다.

미국 법무부는 이달 초에 이 은행의 모기지 증권 사업의 장기간 조사를 결정짓기 위해 140억 달러를 요구하는 협상을 시작하였다.

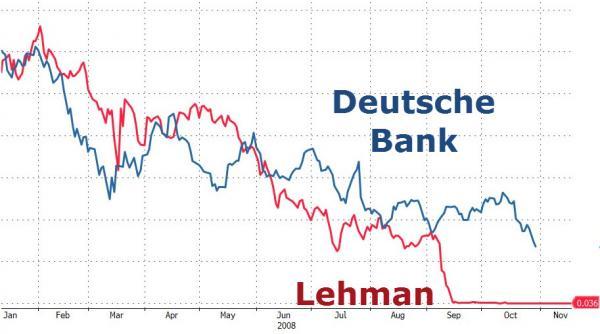

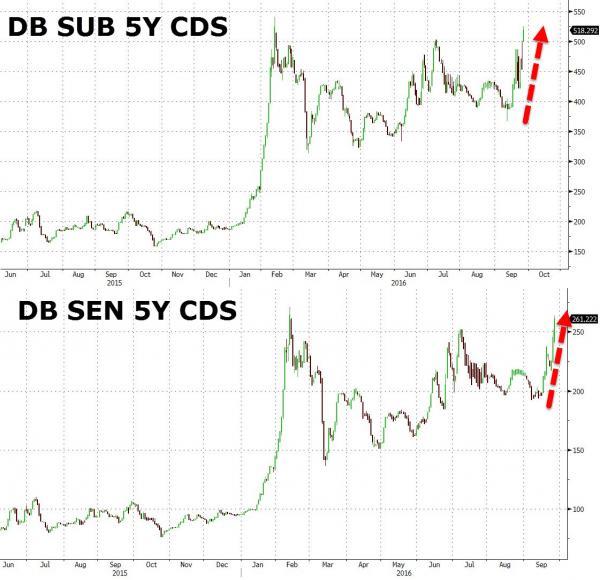

도이체 방크 주식은 한 자리 숫자 가까이로 추락, CDS는 기록적 고점으로 급등

2016년 9월 27일, zero hedge

"세계에서 가장 체계적으로 위험한 은행"은 심각한 곤경에 처해있다. "추가 자본에 대한 필요가 없으며 도이체 방크는 리만이 아니다"라는 주장에도 불구하고 전문가들은 거래상대방 위험 보호를 사는 것을 쌓고 투자자들은 이 은행의 자산을 대대적으로 떠나고 있다. 은행 예금 대량 인출과 예금자들의 신뢰를 갖는 안정성 사이에 서 있는 단 한가지 것과 갈수록 심각해질 때 모두들 거짓말을 하고 있다는 것을 잘 알고 있으면서 한 재치 있는 거래인은 언급하였다, "그것이 리만처럼 걷고, 리만처럼 말한다면, 그것은 리만이다."

도이체 주식은 붕괴되고 있다...

그리고 거래 상대방 위험 헷지는 급등하고 있다...

다른 독일 은행이 곤경에? 코메르츠는 9,600명 인원 축소와 배당 중단

2016년 9월 29일, Telegraph

초저금리와 시들어진 고객 활동에 직면하여 그 사업을 버티기 위해 독일의 두 번째 은행인 코메르츠방크는 배당을 중단하고 9,000명 이상의 감원을 밝혔다.

이 은행은 말하기를 세계적으로 종업원들 5명 중 1명을 줄이는 결정을 하였다고 했으며 최대 사업 부분들 두 곳의 통합은 이번 분기의 7억 유로 상각과 손실을 일으킬 것이라고 했다.

투자 활동은 축소되는 한편으로 독일 중소 기업 경제의 엔진으로 보여진 이 은행의 중급 부서는 회사 지점과 결합될 것이다.

코메르츠방크는 또한 경고하기를 "선적 시장에서 지속적인 약세"는 향후 몇 달 동안 대출 손실 충당금을 밀어 올릴 것이라고 하였다. 이 은행은 4년 전에 결정하기를 선박 금융 사업을 떠나기로 하였지만 아직 그 장부에 80억 유로가 남아 있다.

총 9,600명이 감원되는 한편으로 이 은행은 새로운 영역에서 그 사업들을 보다 디지털로 하기 위해 2,300명을 고용할 것을 희망한다. 전반적인 구조조정은 11억 유로가 들 것이며 비용 기반을 연간 72억 유로에서 2020년까지 65억 유로로 줄일 것이라고 이 은행은 말하였다.

...

코메르츠방크의 주식은 올해 초 이후 그 가치의 40% 이상을 잃었고 구조 조정을 발표한 후 추가 2.5% 하락하였다.

미국 법무부와 거의 타결 소문 후 도이체 방크 주식은 급등

2016년 9월 30일, CNBC

http://www.cnbc.com/2016/09/30/deutsche-bank-spikes-after-report-it-is-near-doj-settlement.html

AFP가 정보 출처를 인용하면서 도이체 방크는 미국 법무부와 54억 달러로 거의 타결을 할 수 있다는 보도를 한 후 도이체 방크 주식은 뉴욕에서 15% 급등하였다. CNBC는 독자적으로 그 보도를 확인하지 못하였지만 만약 정확하다면 그 타결은 보도되었던 도이체와 대화에서 법무부에 의한 처음 140억 달러보다 한참 아래이다.

도이체 방크는 추정되고 있는 54억 달러에 대하여 공개적으로 논평을 하지 않고 있다. 법무부는 CNBC의 논평 요청에 응답하지 않았다. 독일 재무부는 합의에 대한 매체들의 보도에 대하여 논평하기를 거부하였다.

보도에서 언급되는 숫자에 대하여 회의적인 이유들이 있음에도 도이체 방크 주식들은 오후 거래에서 당일 최고가로 올랐다.

15% 이상의 상승과 함께 도이체 방크 주식들은 2011년 이후 최고 상승을 보였고 주간으로는 3% 이상의 상승을 하였다.

3. 달러의 몰락과 금

1) Von Greyerz, 가장 위험한 시기-블랙 홀 직전에 서 있는 세계 금융 시스템

(The Most Dangerous Time Ever – World Financial System Now At The Edge Of A Black Hole)

2016년 9월 25일, KWN

QE를 정확히 예측했던 Egon von Greyerz는 세계 금융 시스템이 블랙 홀 직전에 있는 지금은 가장 위험한 시기라고 KWN에 말하였다.

Egon von Greyerz: “세계 경제는 이제 역사상 가장 위험한 시점에 있다. 사실상 모든 주요 국가들이나 지역에선 각각 금융 시스템의 붕괴를 일으킬 수 있는 정도의 문제들이 있다. 금융 시스템의 상호 연결성 때문에 첫 도미노가 무너지기 시작할 때 불안정한 다른 도미노들이 연속으로 무너지는 것을 막을 가능성이 없다.

“세계는 이제 미차입 250조 달러 채무와 또 다른 2천 조 달러 파생상품들에 더한 모든 세계 부채 269조 달러를 빨아당기기 직전의 디플레이션 블랙 홀로 내려가기 시작하고 있다. 그것은 우리가 알고 있는 금융 시스템의 끝장이 될 것이다. 세계 곳곳의 정부들과 중앙 은행가들은 물론 전적으로 이를 알고 있으며 세계가 경험해 본 것들 중 최대의 돈 인쇄 버튼을 손가락들로 누를 태세를 하고 있다.

대대적인 세계 부채 거품

유럽을 보라- 세계 최대 은행들 중 한 곳인 도이체 방크는 그 자산 가치의 1% 가치가 나가며 그 파생상품들은 독일 GDP의 20배이다. 주식 가격은 도이체 방크가 파열할 것임을 우리에게 말한다. 그리고 그리스 은행들, 이태리, 스페인, 포르투갈, 프랑스 은행들도 마찬가지이다.

유럽 중앙 은행의 월간 8백억 유로 혹은 연간 1조 유로 인쇄는 효과가 없었다. 중앙 은행들은 이제 소용없는 일을 하고 있다. 이태리 4위 은행인 몬테 데 파스키는 무너지고 있는 중이다. 독일은 전적으로 유럽 중앙 은행 개입에 반대하고 있고 이태리 정부는 예금자들의 내부 구제 금융을 원하지 않는다. 그것은 정치적 재난이 될 것이다. 이태리의 불량 대출은 자산의 20%이고 늘어나고 있다. 그것은 어느 부채도, 은행이나 정부, 상환되지 않을 것이라는 나의 견해를 확인해준다.

일본에서의 문제

세계 곳곳의 소식들은 날마다 더욱 악화되고 있다. 일본의 80조엔(0.8조 달러) 돈 인쇄 프로그램은 효과가 없다. 일본 은행 총재 구로다는 완전히 졌다. 그는 현재 일본 은행이 발행하는 모든 채권들을 사들이고 있다. 일본 은행은 일본 주식들의 90%에서 상위 10위 보유자이다. 일본 은행은 결코 그들이 보유하는 일본 채권들을 갚지 못할 뿐만 아니라 그들은 필사적으로 일본 주식들을 떠받치느라 애쓰고 있다. 채권들이 쓸모 없게 되면서 그들은 그들 주식 보유의 최소 90%를 잃을 듯하다. 일본 은행의 대차대조표는 이제 세계 최대의 돈 인쇄기로 만들고 있는 500조 엔(5조 달러)에 육박하고 있다. 그러나 그것은 거기서 멈추지 않을 것이다. 구로다의 최근 어리석음은 정해지지 않는 기간 동안 10년 만기 국채 금리를 0%로 유지하는 것이다. 투자자들은 일본 채권들을 내던지기 시작하였고 일본 은행은 무한한 양의 엔 인쇄를 하여야 할 것이고 0% 금리를 유지하기 위해 폭발적으로 부채를 늘려야 할 것이다. 이는 실패가 보장된 정책이다.

그리고 중국...

신흥 시장들의 부채 폭발은 여러 나라들에서 재앙과 같은 상황을 만들어왔다. 이들 시장들에서 기업부채는 지난 10년간 대대적으로 커졌고 이제 25조 달러에 이르고 있다. 계속되는 수출 성장과 더 높은 원자재들 가격 없이는 이들 나라들은 디플레이션 악순환으로 가게 될 것이다. 국제 결제 은행에 따르면 중국의 부채/GDP비율은 BIS가 위험 수준이라고 하는 것의 3배 더 크다. 이번 세기에 2조 달러에서 32조 달러로 커진 중국 부채는 가장 심한 신용 거품을 일으켜왔을 것이다. 이 돈들의 많은 부분들이 가치가 없고 수익이 없는 대형 사회기반 프로젝트에 갔다. 중국의 악성 부채는 2조 달러로 추정되지만 아마도 상당히 더 높을 것이다.

그리고 미국

미국에서 기업 부채는 지난 10년 동안 2조 달러에서 6조 달러로 커졌다. 이 부채의 많은 부분들이 자사주 매입에 사용되었고 몇몇 주주들과 경영진들 말고는 어떤 경제적 가치를 일으키지 못하였다. 그리고 미국 연방 부채는 오마바 재임 동인 10조 달러에서 20조 달러로 늘었다. 이는 진정 주목할만하고 받아들일 수 없는 증가이며 파산으로 가는 나라의 분명한 신호이다. 55년 동안 진짜 예산 적자를 운영해온 어떤 나라도 살아남을 가능성은 없다. 미국 경제가 아직 붕괴하지 않은 단 하나의 이유는 달러가 아직 기축 통화이기 때문이다. 그러나 달러는 기축통화의 자격이 없다. 예를 들어 스위스 통화에 대하여 달러는 1971년 이후 97% 하락하였다. 달러가 그 본질적인 가치인 0으로 가는 최종 여정을 시작하는 것은 시간 문제이고 다른 많은 통화들도 그럴 것이다.

블랙 홀 직전의 세계 금융 시스템

그래서 우리는 모든 금융 자산들과 부채의 디플레이션 파열을 대단히 쉽게 일으킬 수 있는 블랙 홀 직전에 서 있다. 어느 정부도 이에 대하여 말하지 않고 있으며 어느 중앙 은행가도 감히 현재 상황의 심각성을 언급하지 못한다. 가장 최종적인 작은 눈발은 세계를 벼랑으로 밀고 디플레이션 눈사태를 일으킬 수 있다. 중앙 은행들이 그렇게 오랫동안 최대의 돈 인쇄 프로그램을 감히 자제한 것은 진정 놀라운 일이다. 몇 초만 늦으면 그들은 붕괴를 막을 수 없게 될 것이기 때문이다.

기적이 일어나고 중앙 은행들은 제때에 개입하여 수 십조 그리고 결국 수 백 조 혹은 수 천 조 달러, 유로, 엔 등등을 인쇄한다고 가정해보자. 그 숫자들은 당시보다 훨씬 더 크기 때문에 바이마르 공화국이나 짐바브웨 보다 더 큰 하이퍼인플레이션 시기를 우리는 보게 될 것이다.

그러나 몰론 우리는 쓸모 없는 종이 돈 조각을 인쇄하거나 컴퓨터에서 0들을 만들어서 부츨 창출할 수 없음을 알고 있다. 그러나 슬프게도 세계는 더 많은 부채만 일으키는 이 돈 인쇄로 구제될 수 없을 것이다. 먼저 일으켰던 같은 수단으로 문제를 푸는 것 역시 불가능한 것이다.

하이퍼인플레이션에 이은 디플레이션 붕괴

아무 것도 해결하지 못하고 대신에 더 큰 문제만 일으킬 하이퍼인플레이션 후에 우리는 디플레이션 붕괴를 보게 될 것이다. 이는 모든 부채와 거품 자산들을 제거하는데 절대 필요한 것이 된다. 그것은 모든 죽은 나무들을 없애고 부채에 의해서가 아닌 강하고 새로운 성장을 위한 기반을 만들게 될 들 불과 같은 것이 될 것이다. 그것은 세계가 발전하고 성장하며 부채, 부패와 현 시기가 만들어낸 모든 헛된 가치들로부터 완전히 자유롭게 될 수 있는 유일한 방법인 것이다.

다가오는 격변으로부터 여러분 자신을 보호하는 것은 쉽지 않을 것이다. 그것은 대부분 사람들에게 사회적 소요, 전쟁, 기근, 질병과 대대적 고통을 포함하는 것이 될 듯하다. 이 변천의 시기 동안 돈은 지불 혹은 교환의 방법으로 필요하게 될 것이다. 인플레이션이든 디플레이션이든 위기의 시기를 통틀어 금은 항상 돈으로서 기능하였다. 하이퍼인플레이션 시기 동안 금은 지폐의 파괴를 반영할 것이고 실질적 관점에서 뿐만 아니라 인플레이션 관점에서도 상당히 가치가 나갈 것이다.

안전으로의 가장 중요한 대피

대부분 사람들이 깨닫지 못하는 것은 금이 디플레이션 시기에서도 대단히 잘 나간다는 사실이다. 위에서 내가 논의한 디플레이션 파열을 우리가 맞이한다면 당분간 금융 시스템이 없을 것이고 금은 몇몇 안 되는 지불 수단들 중 하나가 될 것이다. 비록 명목상 가치가 하이퍼인플레이션 시기보다는 훨씬 낮게 된다고 해도 디플레이션 시기에 금은 훌륭한 보호가 되는 이유이다.

그래서 현재 금융 시스템과 세계 경제에서 유례가 없는 위험과 함께 실물 금과 일부 은은 어느 누구도 보유할 수 있는 최선의 보험과 보호가 될 것이다."

2) 내부자 워렌 버핏은 대대적 붕괴가 오고 있음을 안다

(Insider Warren Buffet Knows A Massive Crash Is Coming: “Has $70 Billion On The Sidelines… Clearly Anticipating The Biggest Buying Opportunity Of His Life”)

2016년 9월 25일, Mac Slavo

미국 주식 시장은 거의 사상 최고가에 있고 금융 전문가들은 경제 회복의 기적들을 강매하는 가운데 투자자들은 그들 손에 넣을 수 있는 만큼의 많은 주식들을 덥석 낚아챌 정도로 제정신이 아니어서는 안 될 것이다. 그러나 미국의 경제가 잘 나가고 있다면 왜 수 십억 달러 부자들과 주요 투자 기업들은 거친 물결들이 앞에 있음을 경고하고 있는가?

자신의 투자 재능과 통찰력으로 인해 알려진 오마하의 현인인 워렌 버핏조차도 분명히 알고 있는 듯 보인다. 수지맞는 정부의 모략을 이용하여 2008년 붕괴의 결과에서 수 십억 달러를 벌었던 버핏은 이제 대대적인 매수 기회에 대한 자신의 포지션을 정하기를 기다리고 있다. 분석가인 제프 닐슨에 따르면 세계 최대의 투자 기업들 중 한 곳의 책임자는 여러분이 생각하는 것만큼 많이 주식 시장에 투자하지 않고 있다. 사실, 닐슨은 자신의 최근 보고서에서 말하기를 버핏은 7백억 달러가 넘는 돈을 현금으로 따로 쌓아두고 있다.

그리고 그것은 단 한가지만을 의미한다: 버핏은 붕괴가 오고 있음을 알고 있으며 그는 아마도 자신의 일생 중 최대의 매수 기회를 기다리고 있을 것이다.

제프 닐슨은 설명한다:

그는 이제 720억 달러가 넘는 현금을 그냥 놔두고 있다. 그는 86세이다. 그는 장기간의 가치 투자자이며 그것은 기본적으로 여러분 돈이 항상 여러분을 위해 일하고 있어야 됨을 말하는 것이며... 거대한 화약을 가지고 옆에서 그냥 있는 유일한 때는 큰 매수 기회를 예상하고 있을 때뿐이다.

그래서 버크셔 해서웨이를 그가 운영해온 40년 동안 그 어느 때보다 더 많은 자본을 한쪽에 그냥 놔두고 있기 때문에, 자신의 매수의 대부분을 S&P 500에서 하는, 여기 86세의 버핏은 분명히 자신 일생의 최대 매수 기회를 예상하고 있다. 그래서 S&P 500은 기록적인 거품 영역에 있으며 워렌 버핏은 가까운 미래에 큰 사재기 목록에 대한 계획을 세우고 있는 것이다. 무슨 일이 일어나는 것인가?

버핏은 최근 몇 달 동안 옆에서 그냥 있으며 모두가 알고 있는 붕괴가 오는 것을 기다리고 있는 다른 수십억 장자들과 함께 하였다. 이들 내부자들이 붕괴로부터 방어가 되는 금과 은 같은 자산들로 이전하면서 위험한 시장들에서 그들 돈의 큰 부분을 빼내고 있다는 사실을 볼 때 우리는 확산되는 금융과 경제 재난에 대단히 가까이 와 있음이 틀림없다.

3) John Embry, 세계적 파열은 더욱 가까이

(John Embry Warns Global Implosion Edges Closer)

2016년 9월 27일, KWN

John Embry는 우리가 최종적인 세계적 붕괴에 더욱 가까이 와 있다고 KWN에 경고하였다.

John Embry: “세계적으로 전개되고 있는 경제와 금융 이야기들을 나는 지켜보고 있는데 헤밍웨이의 '태양은 다시 떠오른다'의 유명한 인용을 나는 떠올리게 된다. 어떻게 파산했느냐고 묻자, 주인공들 중 한 사람은 말하였다:

'서서히, 그리고 갑자기'...

그 발언은 오늘날 세계 금융 장면에서 일어나고 있는 것에 특히 적절한 것이다. 독일의 도이체 방크의 절망적인 상태와 터키 부채의 쓰레기 등급으로 강등이 있는 재난들과 함께 모든 곳에서 큰 사안들이 있다. 그러나 이는 단지 두 가지 사안일 뿐이고 세계 곳곳에서 마찬가지로 압박하고 있는 문제들이 있다

역사적인 팽창, 이태리 은행 위기에 이은 중국 부채 상황이 있고 영국 이탈의 충격은 여전히 느껴지고 있으며 떠오르는 미국 연금 위기 등등이 있다. 오늘날까지 권력자들은 일을 억제할 수 있었지만 시스템에서의 개선을 일으키는 것에 대한 어떤 지속유지 될 수 있는 희망은 없다.

세계적 파열은 더욱 가까이

그래서 우리는 세계적 파열에 대한 관점에서 서서히 에서 갑자기로 가차없이 움직이고 있다. 문제의 근원은 실상 쉽게 확인될 수 있다. 전 세계는 지난 30년 넘는 시기 동안 엄청난 부채 폭식을 계속하였고 이제 그 대가를 지불할 때가 왔다. 오스트리아 경제학파의 기본적 이해를 하는 사람이라면 몇 년 전에 이런 일들의 말기적 상태를 예상할 수 있었을 것이다.

하지만 세계는 케인즈들에 의해 지배되어 왔으며 그들의 극단적인 이론들은 우리를 이 시점까지 데려왔다. 이 시점에서 당국들과 주류 매체 공범들은 모든 시장들의 조작으로 만들어왔고 경제 상태에 대한 가짜 통계들과 논평들을 만들어내고 있다.

더욱 필사적이 되는 '깊숙한 국가'

뉴욕 타임즈의 오늘의 웃기는 머리기사는 '급여 상승의 수 백만 명이 빈곤에서 나오고 있다; 경제는 전환점에서 더 많고 더 나은 일자리들, 흑인들과 하스패닉은 가장 많이 얻고 있다.' 깊숙한 국가는 그들이 어떤 것에 확실히 의지하게 될 힐러리 클린턴이 선출될 수 있는 환경을 만드는데 필사적이다.

아직 시간이 있다

동시에 종이 시장들에선 금과 은의 가격을 묻으려는 계속되는 시도들이 있다. 그러나 지금까지 금은 특히 끈질기다는 것을 입증되고 있다. 날이 갈수록 우리는 금과 은 모두에서 상승 폭발의 날로 더욱 가까이 가고 있다. 투자자들은 실물 금과 은 그리고 각각의 주식들에 대한 멋진 매수 기회가 주어지고 있다. 세계의 모든 금융 자산들의 총체적인 과다 평가의 견지에서 금과 은으로의 다변화는 지금 시기에 절대 필요한 것이다."

4) 도이체 방크는 망하는 중이다: 독일인들이 국가 위기를 대비하라는 진짜 이유인가?- Daisy Luther

(Deutsche Bank Is Going Under: Is The Real Reason Germans Were Told To Prepare For A National Crisis?)

2016년 9월 28일, LewRockWell

https://www.lewrockwell.com/2016/09/daisy-luther/bail-deutsche-bank/

도이체 방크가 망하고 있는 진짜 가능성이 있다.

만약 독일의 가장 유명한 은행이 망한다면 유럽에서 그 영향은 심대할 것이고 미국이 그 영향에서 벗어날 것으로 나는 생각하지 않는다. 그 영향은 대서양을 넘으면서 쓰나미로 바뀔 것이다. 이미 그 은행의 곤경들은 미국 주식 시장들을 누르고 있다.

안겔라 메르켈은 도이체 방크가 유럽 은행들의 최후의 피난처인 유럽 중앙 은행으로부터 구제 금융을 받지 못할 것이라고 언급하였다.

법무부는 최근 모기지 담보 증권 조사를 타결하기 위해 그 은행에 140억 달러 벌금을 부가하였고 그 은행은 지불할 의사를 가지고 있지 않다.

“도이체 방크는 이들 잠재적인 민사소송의 언급된 숫자를 지불할 의사를 가지고 있지 않다"고 프랑크푸르트에서 금요일 이른 시간에 한 성명에서 이 회사는 말하였다. "협상은 겨우 시작일 뿐이다. 은행은 예상하기를 자신들은 더 낮은 금액으로 타결을 본 동료 은행들의 결과와 유사한 결과를 이끌 것이라고 한다."(보도 기사에서)

도이체 방크 주식은 메르켈이 이 은행을 지원하지 않을 것이라는 소식에 오늘 아침 놀랄 만큼 하락하였다.

도이체 주식들은 월요일 이른 시간 거래에서 6% 하락한 10.67유로로 내렸으며 1992년 이후 최악의 성적이다.

이 은행은 1월 이후 그 가치의 52% 넘게 상실하였으며 지난 12개월 동안 56% 넘게 상실하였다. 주당 수익은 6유로 하락하였다.

그 붕괴는 안겔라 메르켈 총리가 내년에 그 은행에 대한 어떤 지원도 배제할 것이라고 말했다는 독일 잡지인 포커스의 보도에 의해 촉발되었다.

메르켈은 물론 법무부와의 법적 싸움에서 도이체 방크에 도움을 제공할 것을 부인하였다. 프랑크푸르트에 본사가 있는 이 은행은 2008년 위기 전의 모기지 담보 증권 사업에 대하여 140억 달러 벌금을 맞을 수 있다고 그 잡지는 보도하였다. 그 기사는 말하기를 메르켈은 도이체 방크의 CEO 인 존 크리안과 대화에서 자신의 견해를 분명히 하였다고 말했다.(보도 기사에서)

독일은 구제 금융 대신에 내부 구제금융을 고려하고 있는 것인가? 그래서 독일 사람들은 재난이 독일에 닥칠 경우에 대비하여 식량과 현금을 모으라는 말을 들었던 것인가?

Investopedia에 따르면:

내부 구제 금융은 채권자들과 예금자들이 보유하고 있는 것에 손실을 안게 하여 파산 직전의 금융 기관을 구제하는 것이다. 내부 구제 금융은 외부 당사자들, 특히 세금을 사용하는 정부들에 의한 외부 구제 금융과 반대되는 것이다. 보통 구제 금융은 내부 구제 금융보다 훨씬 더 일반적이지만 대대적인 구제 금융들 후에 최근 몇 년 동안 정부들은 이제 그 은행의 투자자들과 예금자들이 납세자들에 앞서 손실을 안을 것을 요구하고 있다.

독일인 수 백만 명은 도이체 방크를 지탱하기 위해 정부에 의하여 그들 현금이 도둑맞는 것을 보기 직전인가?

그것은 전에 일어난 적이 있다. 사이프러스 은행은 은행이 살아남기 위해 예금자들 현금의 거의 40%를 앗아갔으며 그들은 그것에 대하여 할 수 있는 일이 아무 것도 없었다. 자산들은 동결되었고 현금 인출기는 채워지지 않았다(보도에서)

독일 사람들 앞에 놓인 것이 이것인가? 내가 한 달 전에 말한 것처럼: 경고들이 시작될 때는 이미 늦은 것이다.

우리는 이것을 전에 보아왔다.

지난 몇 년 동안 세계 곳곳의 붕괴들을 여러분이 보아왔다면 난장판이 되기 직전에 정부는 열성이 없는 경고들을 내놓는다는 것을 여러분은 알고 있다. 그러나 그때는 이미 때가 늦은 것이다. 정부가 자신들에게 준비하라고 말한 후에 준비를 하려는 사람들은 모두들 마찬가지로 준비를 하려고 하기 때문에 제한된 물품들을 다루게 된다.

그것은 그리스에서도 베네수엘라에서도 일어났으며 역사가 반복되는 것을 우리가 지켜볼 가능성이 대단히 높다.

독일은 서구 세계에서 무너지는 다음 도미노가 되는 것인가?

이것에서 우리가 배울 수 있는 교훈은 붕괴에 앞서 대비하는 것이 행동의 가장 현명한 과정이라는 것이다. 대중들에 앞서 여러분이 비상 식량, 물과 다른 생필품을 저장한다면 더 나은 선택안으로 더 나은 가격에서 여러분은 저장하게 되는 것이다. 지난 여름 미국 정부는 미국인들에게 대비를 하라는 두 번의 경고를 내놓았지만 그것을 진지하게 받아들이는 사람은 극소수이다.

너무 늦을 때까지 기다려서는 안 된다.

5) Daisy Luther, 독일은 또 다른 은행 붕괴에 직면; 시민들에게 "비상 사태에 대비할 것"을 명령

(Germany Faces Another Banking Collapse; Orders Citizens to “Prepare for National Emergency”)

2016년 9월 29일, SHTFplan

원문은 Daisy Luther가 The Organic Prepper에 올린 글이다.

Mac Slavo의 논평: 독일 정부가 그 시민들에게 미리 무엇이 오고 있는지를 알려준 것은 훌륭한 것인 한편으로 문제는 대단히 큰 것이 오고 있다는 사실이다. 이 소식은 지난 몇 달 동안 도이체 방크가 가지고 있었던 엄청나고 심각한 문제들에 더 추가하는 것일 뿐이다. 세계적 은행 부분들이 직면하고 있는 경제 위험들에 중대한 무게를 가하는 것이지만 그것은 그보다 더 큰 것이기도 하다.

미래의 안정성에 대한 사회적 혼란들, 소동과 불확실성은 세계적으로 걱정들을 몰고 있다. 모든 것이 무너지기 전에 얼마나 더 많은 압력들을 시스템은 받아들일 수 있는 것인가? 어떤 개별 국가들과 기업들이 머리기사들을 만들면서 이는 모든 곳에서 일어날 것이다. 그 영향으로 일어나는 것에 여러분은 대비되었는가?

독일 경제의 또 다른 손상: 코메르츠방크의 인원 축소와 주주들 이익 삭감

- Daisy Luther

도이체 방크의 재난 즈음에 독일 경제에 대한 다음 일격이 온다

독일의 2위 은행인 코메르츠방크는 거의 10,000명의 인원들을 줄이고 주주들에 대한 배당을 중단할 것이다. 이런 조치들은 향후 4년에 걸쳐 일어난다.

도이체 방크의 붕괴에 대하여 소식들이 터져 나왔을 때 독일 정부는 말하기를 병약한 은행을 돕지 않을 것이라고 했는데 하지만 일부는 보도하기를 상황이 너무 무서워서 그들이 유연해질 수 도 있다고 했다.

디 차이트에 따르면 독일 금융 부분은 그 은행의 총체적 붕괴를 막기 위해 적기에 구제 계획을 갖기 위한 정부와의 대화들을 하고 있다. 하지만 도이체 방크와 독일 재무부는 정부가 그 은행을 지탱하기 위한 25% 지분을 보유할 대비를 할 것임을 부인하였다.

"이 보도는 엉터리이다. 연방 정부는 어떤 구제 계획도 준비하지 않고 있다. 그런 추정에 대한 어떤 이유도 없다. 그 은행은 그것을 분명히 말하였다"고 재무부의 한 위원은 어제 말하였다.(보도에서)

미국 재무부에 의해 부과된 벌금의 규모 때문에 우려들은 커지고 있다.

독일 최대 은행인 도이체 방크는 2008년 금융 위기 전에 모기지 담보 증권의 부적절한 판매로 140억 달러 벌금에 직면하고 있다. 많은 전문가들은 그들이 전체 벌금을 지불하여야 할 것으로 느끼지는 않지만 벌금이 지불되어야 한다고 주장하는 것은 재무부 권한 안에 있다. 이것이 일어난다면 현재 형태에서 그 은행의 총체적 붕괴를 이끌게 되는 것은 의심이 거의 없다.

혼란에 빠진 독일.

몇 주 전에 독일 정부는 시민들에게 식량, 물과 현금을 저장함으로써 국가 비상 사태를 대비할 것을 조언하였다. 그 이유는 임박한 경제 붕괴였던가?

이는 그런 일들을 다루어야 해왔던 그런 나라가 아니고 그리스 금융 위기 동안의 그들의 강경한 자세는 자신들이 기본적으로 그리스에 대하여 등을 돌렸을 때 독일 금융 기관을 돕기 위해 개입한다면 그들이 위선적으로 보이게 될 위치에 스스로를 두게 한 것이다. 은행 강제 휴무는 그리스인들로 하여금 돈에 대한 접근을 없애버렸으며 그들 금융 붕괴는 수 만 명의 그리스인들이 자신들의 아이들을 먹일 수 없게 하였고 폭등하는 자살율을 낳았다.

메르켈의 이민자들에 대한 개방 정책 역시 이민을 차단할 것을 맹세한 극우의 대대적 지지와 함께 일부 깊은 분열을 일으켰다.

이 나라는 지난 몇 달 동안 성폭행들과 폭력의 상승으로 공격받고 있으며 사람들은 유럽의 강자가 얼마나 오래 현재의 길을 계속 걸을 수 있을지 의문을 가질 수밖에 없다.

물론 기민한 관찰자들은 독일이 그 초안을 재도입할 가능성을 보고 있다고 발표하고 독일 시민들에게 이 나라가 비상 사태에 직면할 경우에 식량, 물과 현금을 저장하라는 조언을 하였을 때 무엇인가가 잘못되었다는 것을 알았다.

유럽은 벼랑으로 가고 있고 우리가 아직 몇 마일 멀리 있다고 해도 우리는 거기서 무슨 일이 일어나는 것인지 주목하여야 한다. 교역과 경제는 세계 연결의 이 시기에 밀접하게 연결되어 있으며 주요 경제국가가 위기에 부딪힐 때 그 여파는 세계 곳곳에서 느껴진다.

6) 다가오는 2008년 금융 위기의 되풀이-Peter Schiff

(Repeat of 2008 Financial Crisis Coming-Only Worse-Peter Schiff)

2016년 9월 28일, USA Watchdog

http://usawatchdog.com/repeat-of-2008-financial-crisis-coming-only-worse-peter-schiff/

월요일 밤의 첫 번째 대통령 선거 토론에서 도날드 트럼프는 연준의 경제 다루기를 비난하고 경고하였다, "조금이라도 금리를 올린다면 붕괴가 오게 될 것이다. 우리는 커다란, 두꺼운 험악한 거품 안에 있다." 자금 운영자인 피터 쉐프는 설명한다, "트럼프는 말하기를 조금이라도 금리를 올린다면 많은 나쁜 일들이 일어날 것이라고 한다. 그리고 그는 연준이 금리를 낮게 유지하는 것을 비난한다. 그래서 그것은 무엇인가? 그는 불가능한 것을 말하려고 한다. 트럼프가 설명하려는 것은 저 금리가 경제를 돕지 못한다는 것이다. 저금리가 하는 것은 자산 거품들을 부풀리고 정당한 경제 성장을 막기 때문에 경제에 대한 가장 큰 방해들 중 하나라는 것이다. 도날드 트럼프는 금리가 상승하여야 하며 그들이 그렇게 할 때 그것은 거품을 터뜨리는 것이며 재미있게 되는 것이 아니라는 것을 설명하여야 한다. 우리가 더 높은 생활 수준을 생산하고 좋은 급여의 일자리들을 생산하게 되는 진정한 회복을 가지게 된다면... 우리는 이 거품이 줄어들도록 놔두게 할 것이다. 이것은 상승하는 금리를 말하는 것이고 우리는 그 결과와 더불어 살게 되는 것이다. 그것은 붕괴하는 주식 시장, 붕괴하는 채권 시장, 붕괴하는 부동산 시장과 무너지는 은행들을 말한다. 그것은 더욱 악화된 2008년 금융 위기의 재발이다."

그래서 그것은 당장 얼마나 악성인가? 쉬프는 주장한다, "우린 파산하였다는 사실에 도달하였다. 우리는 갚을 수 있는 것보다 더 많은 돈을 빌렸고 과정 중에 우리는 엉터리 경제를 창출하였다. 우린 서비스 분야 경제를 창출하였다. 우리는 엄청난 무역 적자를 안고 있으며 그것들은 열악한 교역 협상들에서 온 결과들이 아니다. NAFTA는 우리가 이런 무역 적자를 안고 있는 이유가 아니다. 그것은 연준이다. 그것은 인위적인 낮은 금리들이고 우리가 우리의 저축과 투자자본을 갖지 않고 있다는 사실이다. 그것은 과도한 규제와 세금 때문이다. 우리는 거품을 터트리지 않고 금리를 올릴 수는 없다. 단기적 고통 없이 우리는 이득을 이루어낼 수 없지만 정치적으로 말해서 어느 누구도 그 고통을 참지 못한다. 그래서 우리는 이득을 결코 갖지 못하는 것이다."

쉬프는 생각하기를 큰 인플레이션은 힘들어 하는 미국인들에게 있을 수 있는 일이다. 쉬프는 설명한다, "보통의 미국인들은 자신이 진정 파산하였다는 것을 알게 될 때 이는 화들짝 놀라움이 될 것이다. 그것이 두 배, 혹은 세 배 혹은 그것이 얼마나 오래 걸리든 가격들은 계속 상승할 것이다. 결국 월마트에 가는 것은 니만 마커스에 가는 것과 같을 것이다. 가격들은 대단히, 대단히 높아서 월마트는 미국에서 많은 상품들을 팔지 않게 될 것임을 의미한다. 이는 또한 월마트가 많은 미국인들을 고용하지 않을 것임을 의미한다. 그래서 많은 해고들이 있을 것이다."

몇 년 전에 쉬프는 예상하기를 연준은 팔 것이 없고 시장을 지탱하기 위해 더 많은 채권들을 사기만 할 것이라고 하였다. 쉬프는 덧붙이다, "우리는 2016년에 와 있고 연준은 단 하나의 채권도 팔지 않을 뿐만 아니라 만기가 된 채권들은 연장되어 왔다. 그들이 벌어들인 이자 모두는 더 많은 채권을 사는데 사용되어 왔다. 그래서 그들은 첫날부터 갇혔던 통화 바퀴벌레 덫에 갇혀 있는 것이다."

-------------------------------------------------------------

매주 토요일 다음 아고라에서 소개하던 1주일간의 “금 관련 경제소식들”은 분별없는 댓글들로 인해, 정보의 교환을 원하는 곳으로 기대를 하던 많은 독자들에게 극심한 불편과 실망을 주어서 부득이 “달러와 금 관련 경제소식들” 카페를 신설하여 2011년 9월 3일부터 카페에서 소개하고 있습니다.

카페 주소는 http://cafe.daum.net/DollarnGold 입니다.

한편, “금 관련 경제 소식들”은 카페의 회원들에게만 필요한 것이 아니라 필요한 정보를 원하는 모든 분들을 위한 것이기도 하므로 아고라 경제방에서도 계속 소개합니다.

http://agora.media.daum.net/my/list?key=Z2N6sB9jFoo0&group_id=1