https://call.nts.go.kr/call/qna/selectQnaInfo.do?mi=1647&ctgId=CTG12031

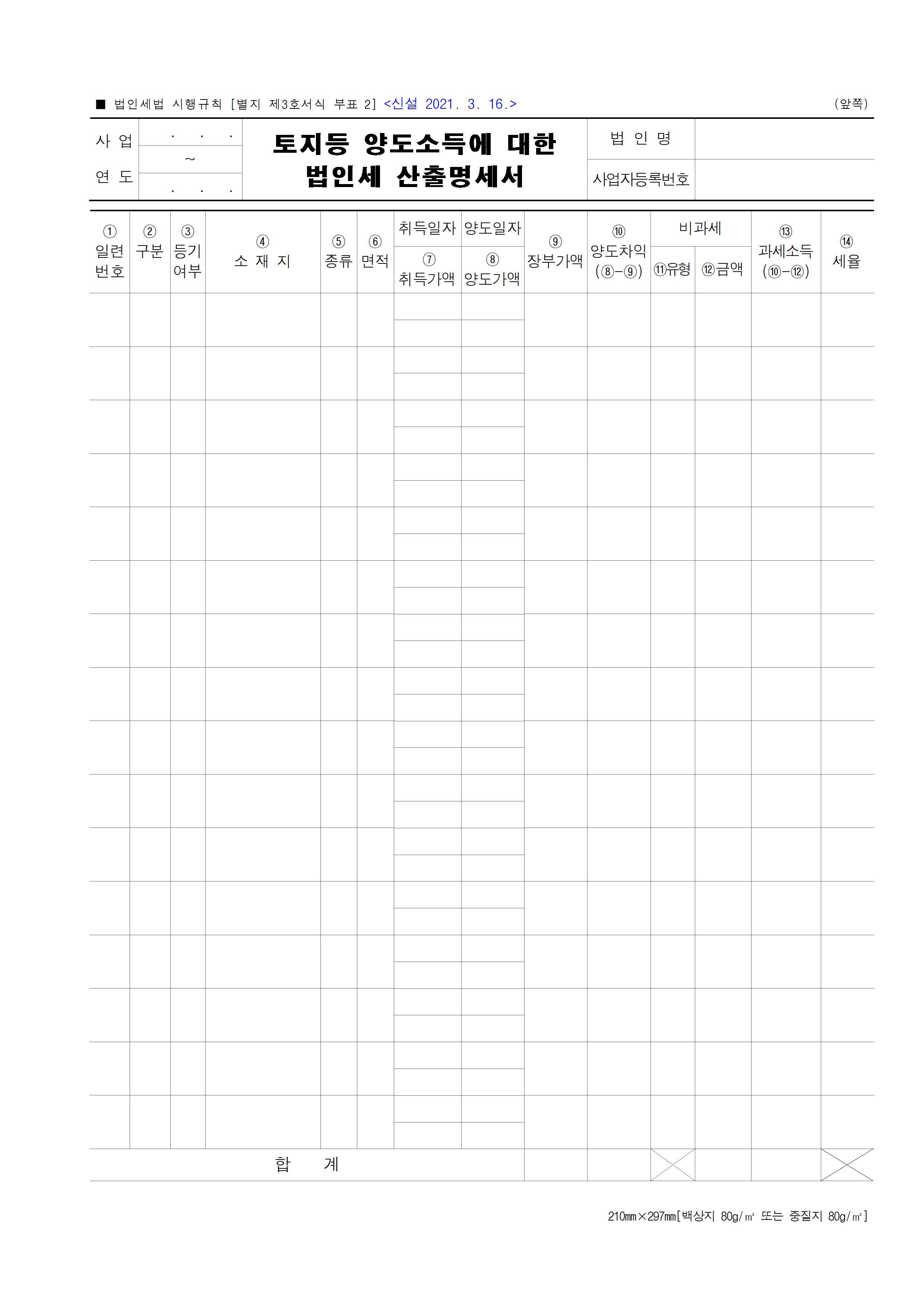

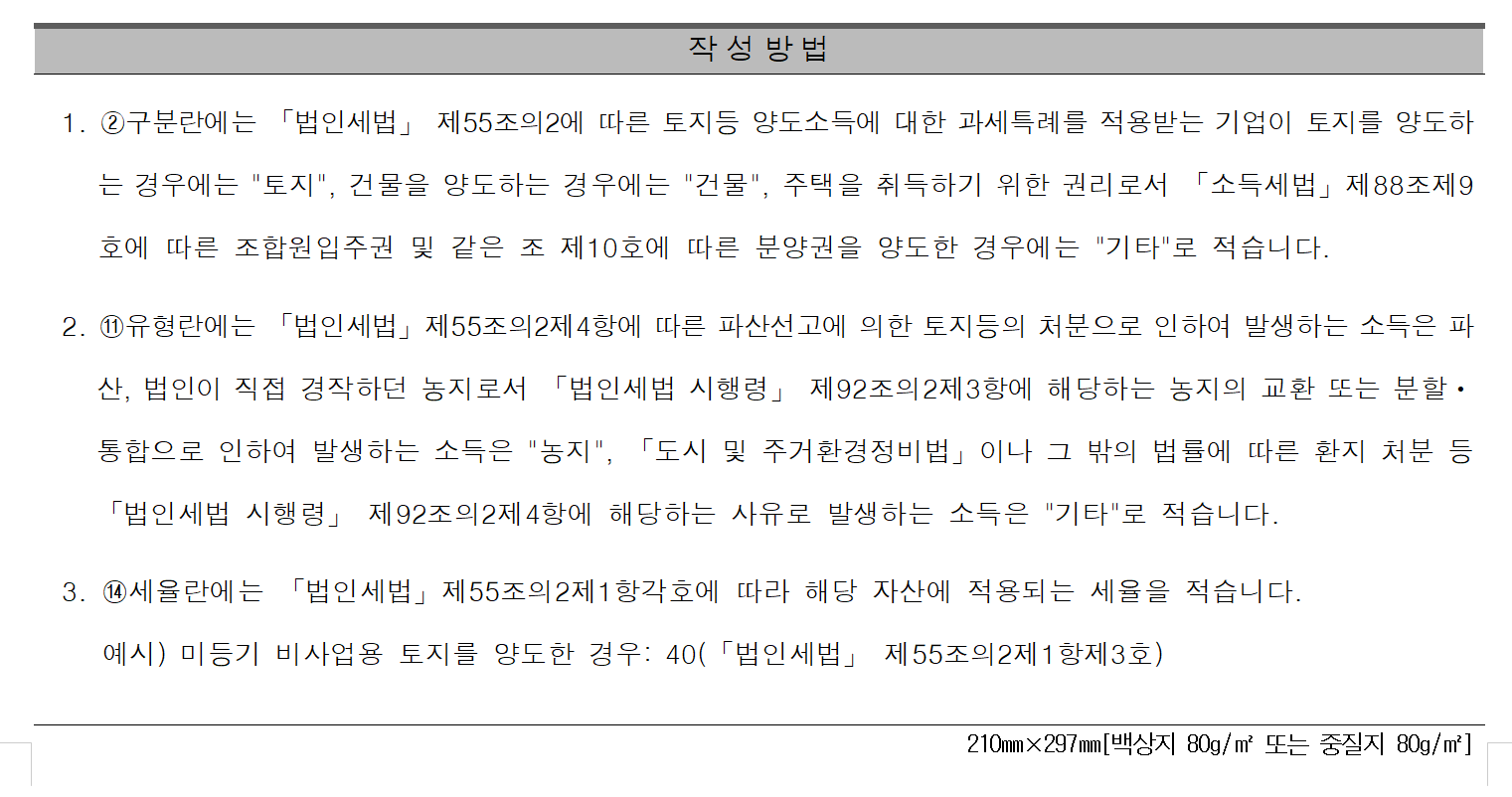

법인세법 제55조의2(토지등 양도소득에 대한 과세특례)

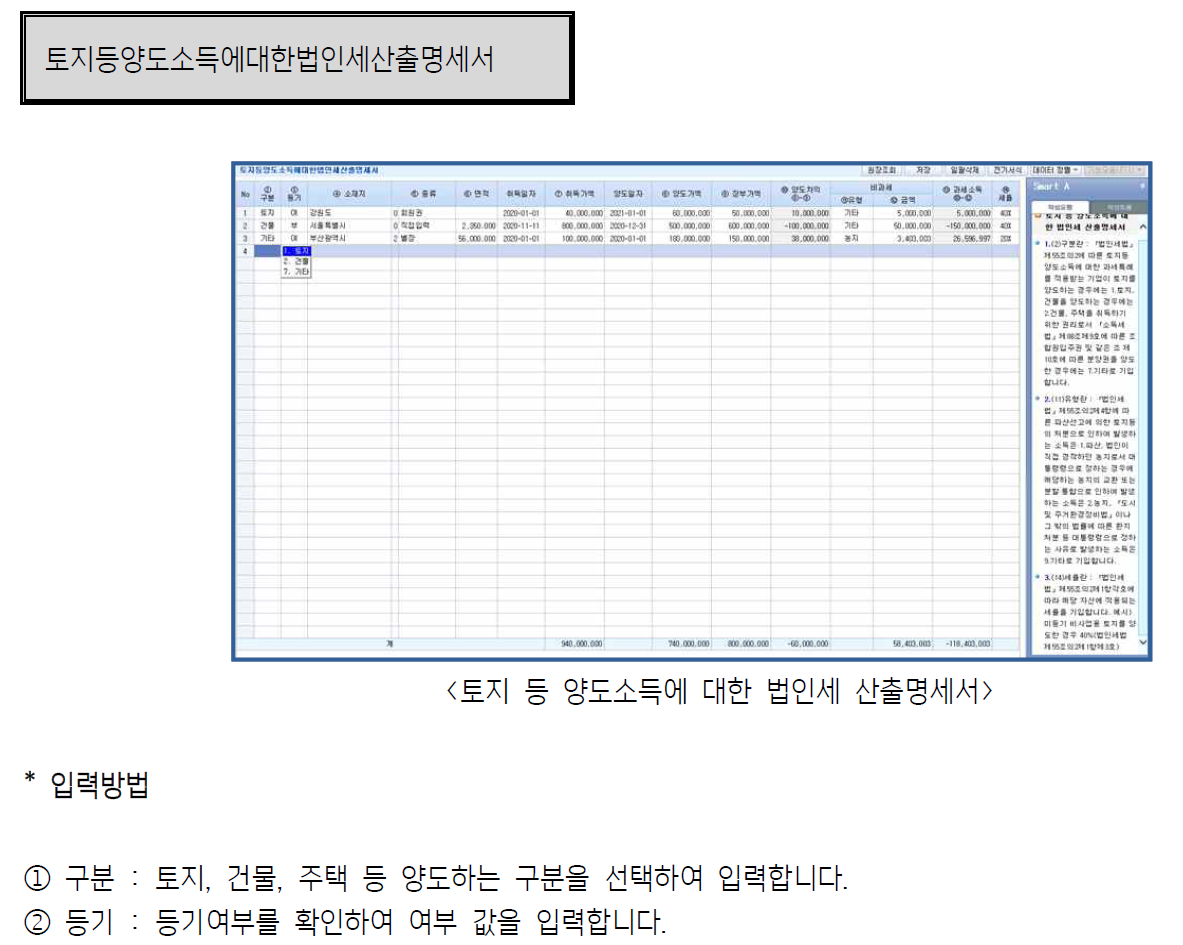

① 내국법인이 다음 각 호의 어느 하나에 해당하는 토지, 건물(건물에 부속된 시설물과 구축물을 포함한다), 주택을 취득하기 위한 권리로서 「소득세법」 제88조[정의]제9호에 따른 조합원입주권 및 같은 조[정의] 제10호에 따른 분양권(이하 이 조 및 제95조의2[외국법인의 토지등 양도소득에 대한 과세특례]에서 “토지등”이라 한다)을 양도한 경우에는 해당 각 호에 따라 계산한 세액을 토지등 양도소득에 대한 법인세로 하여 제13조[ 과세표준 ]에 따른 과세표준에 제55조[세율]에 따른 세율을 적용하여 계산한 법인세액에 추가하여 납부하여야 한다.

이 경우 하나의 자산이 다음 각 호의 규정 중 둘 이상에 해당할 때에는 그 중 가장 높은 세액을 적용한다.

<개정 2014. 1. 1., 2014. 12. 23., 2020. 8. 18.>

1. 다음 각 목의 어느 하나에 해당하는 부동산을 2012년 12월 31일까지 양도한 경우에는 그 양도소득에 100분의 10을 곱하여 산출한 세액

가. 「소득세법」 제104조의2[지정지역의 운영(2005.12.31 신설)]제2항에 따른 지정지역에 있는 부동산으로서 제2호에 따른 주택(이에 부수되는 토지를 포함한다. 이하 이 항에서 같다)

| 소득세법 제104조의 2 [ 지정지역의 운영(2005.12.31 신설) ] |

| ① 기획재정부장관은 해당 지역의 부동산 가격 상승률이 전국 소비자물가 상승률보다 높은 지역으로서 전국 부동산 가격 상승률 등을 고려할 때 그 지역의 부동산 가격이 급등하였거나 급등할 우려가 있는 경우에는 대통령령으로 정하는 기준 및 방법에 따라 그 지역을 지정지역으로 지정할 수 있다.(2009.12.31 개정) ② 제104조 제4항 제3호에서 "지정지역에 있는 부동산"이란 제1항에 따른 지정지역에 있는 부동산 중 대통령령으로 정하는 부동산을 말한다.(2017.12.19 개정) ③ 제1항에 따른 지정지역의 지정과 해제, 그 밖에 필요한 사항을 심의하기 위하여 기획재정부에 부동산 가격안정 심의위원회를 둔다.(2009.12.31 개정) ④ 제1항에 따른 지정지역 해제의 기준 및 방법과 부동산 가격안정 심의위원회의 구성 및 운용 등에 필요한 사항은 대통령령으로 정한다.(2009.12.31 개정) |

나. 「소득세법」 제104조의2[지정지역의 운영(2005.12.31 신설)]제2항에 따른 지정지역에 있는 부동산으로서 제3호에 따른 비사업용 토지

다. 그 밖에 부동산가격이 급등하거나 급등할 우려가 있어 부동산가격의 안정을 위하여 필요한 경우에 대통령령으로 정하는 부동산

2. 대통령령[법인세법시행령 제92조의 2 [토지 등 양도소득에 대한 과세특례]]으로 정하는 주택(이에 부수되는 토지를 포함한다) 및 주거용 건축물로서 상시 주거용으로 사용하지 아니하고 휴양ㆍ피서ㆍ위락 등의 용도로 사용하는 건축물(이하 이 조에서 “별장”이라 한다)을 양도한 경우에는 토지등의 양도소득에 100분의 20(미등기 토지등의 양도소득에 대하여는 100분의 40)을 곱하여 산출한 세액.

다만, 「지방자치법」 제3조(지방자치단체의 법인격과 관할)제3항 및 제4항에 따른 읍 또는 면에 있으면서 대통령령[법인세법시행령 제92조의 10 [ 별장의 범위와 적용기준(2005.12.31 신설) ]으로 정하는 범위 및 기준에 해당하는 농어촌주택(그 부속토지를 포함한다)은 제외한다.

| 법인세법시행령 제92조의 10 [ 별장의 범위와 적용기준(2005.12.31 신설) ] |

| 법 제55조의2 제1항 제2호 단서에서 "대통령령으로 정하는 범위 및 기준에 해당하는 농어촌주택(그 부속토지를 포함한다)"이란 다음 각 호의 요건을 모두 갖춘 주택과 그 부속토지를 말한다.(2015.02.03 개정) 1. 건물의 연면적이 150제곱미터 이내이고 그 건물의 부속토지의 면적이 660제곱미터 이내일 것(2005.12.31 신설) 2. 건물과 그 부속토지의 가액이 기준시가 2억원 이하일 것(2015.02.03 개정) 3. 「조세특례제한법」 제99조의4 제1항 제1호 각 목의 어느 하나에 해당하는 지역을 제외한 지역에 소재할 것(2005.12.31 신설) |

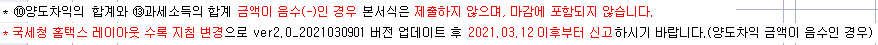

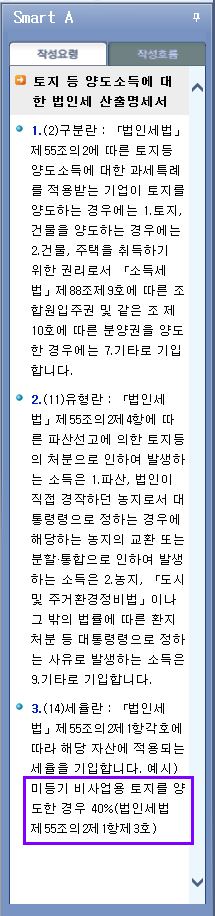

3. 비사업용 토지를 양도한 경우에는 토지등의 양도소득에 100분의 10(미등기 토지등의 양도소득에 대하여는 100분의 40)을 곱하여 산출한 세액

4. 주택을 취득하기 위한 권리로서 「소득세법」 제88조[정의]제9호에 따른 조합원입주권 및 같은 조 제10호에 따른 분양권을 양도한 경우에는 토지등의 양도소득에 100분의 20을 곱하여 산출한 세액

| 소득세법 제88조(정의) |

| 이 장에서 사용하는 용어의 뜻은 다음과 같다. 9. “조합원입주권”이란 「도시 및 주거환경정비법」 제74조에 따른 관리처분계획의 인가 및 「빈집 및 소규모주택 정비에 관한 특례법」 제29조에 따른 사업시행계획인가로 인하여 취득한 입주자로 선정된 지위를 말한다. 이 경우 「도시 및 주거환경정비법」에 따른 재건축사업 또는 재개발사업, 「빈집 및 소규모주택 정비에 관한 특례법」에 따른 소규모재건축사업을 시행하는 정비사업조합의 조합원으로서 취득한 것(그 조합원으로부터 취득한 것을 포함한다)으로 한정하며, 이에 딸린 토지를 포함한다. 10. “분양권”이란 「주택법」 등 대통령령으로 정하는 법률에 따른 주택에 대한 공급계약을 통하여 주택을 공급받는 자로 선정된 지위(해당 지위를 매매 또는 증여 등의 방법으로 취득한 것을 포함한다)를 말한다. [전문개정 2016. 12. 20.] |