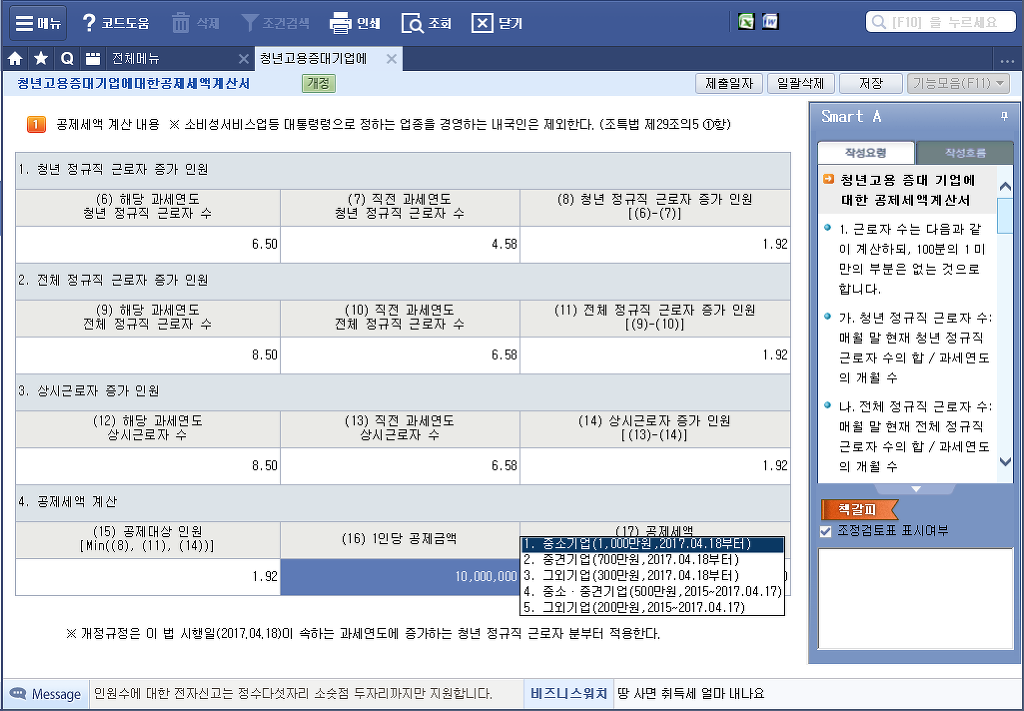

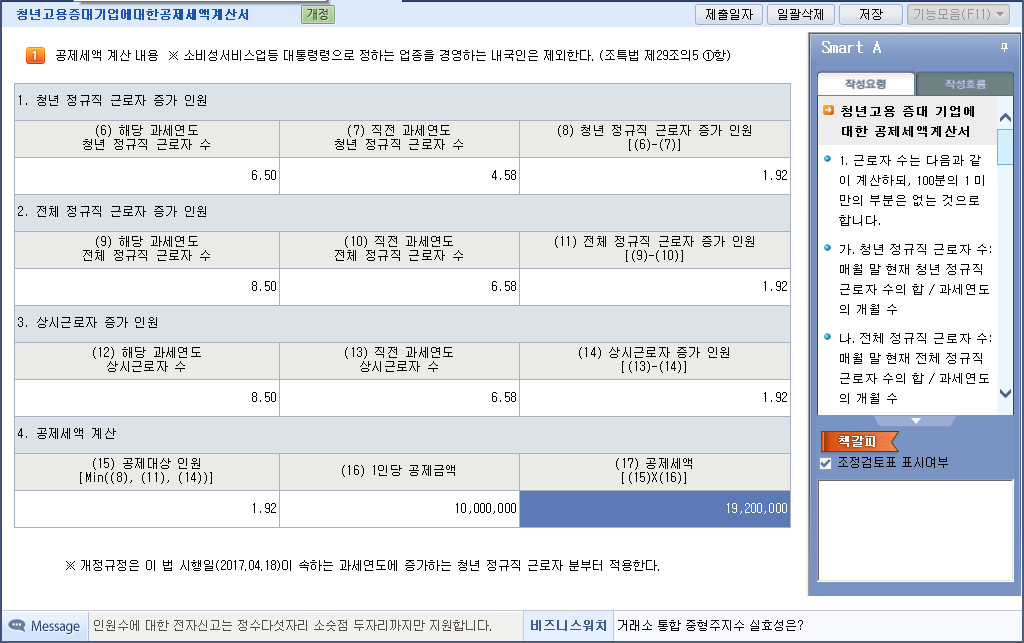

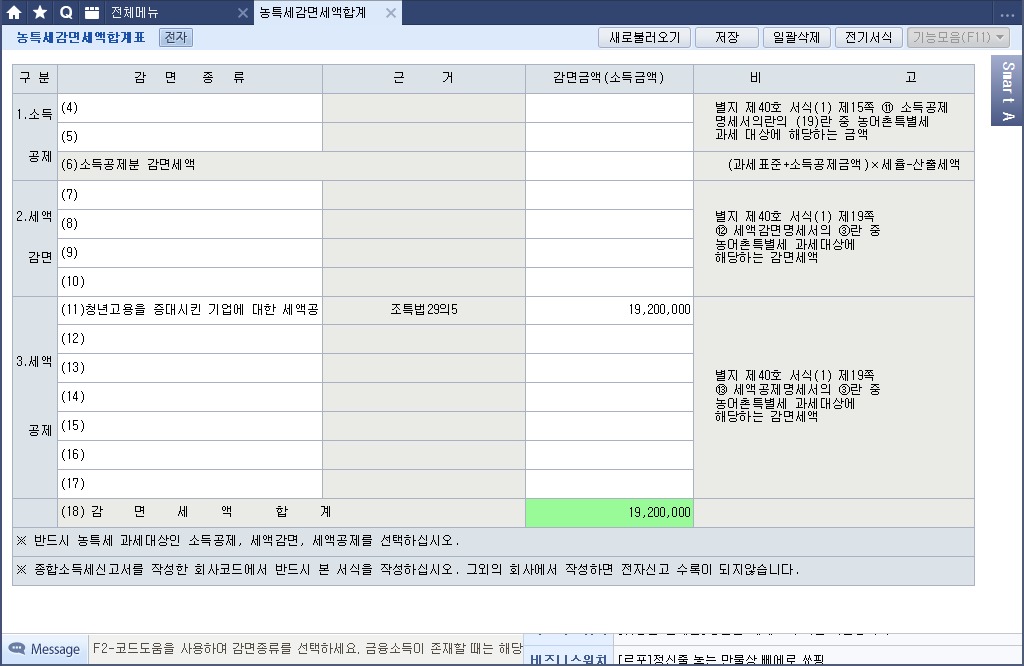

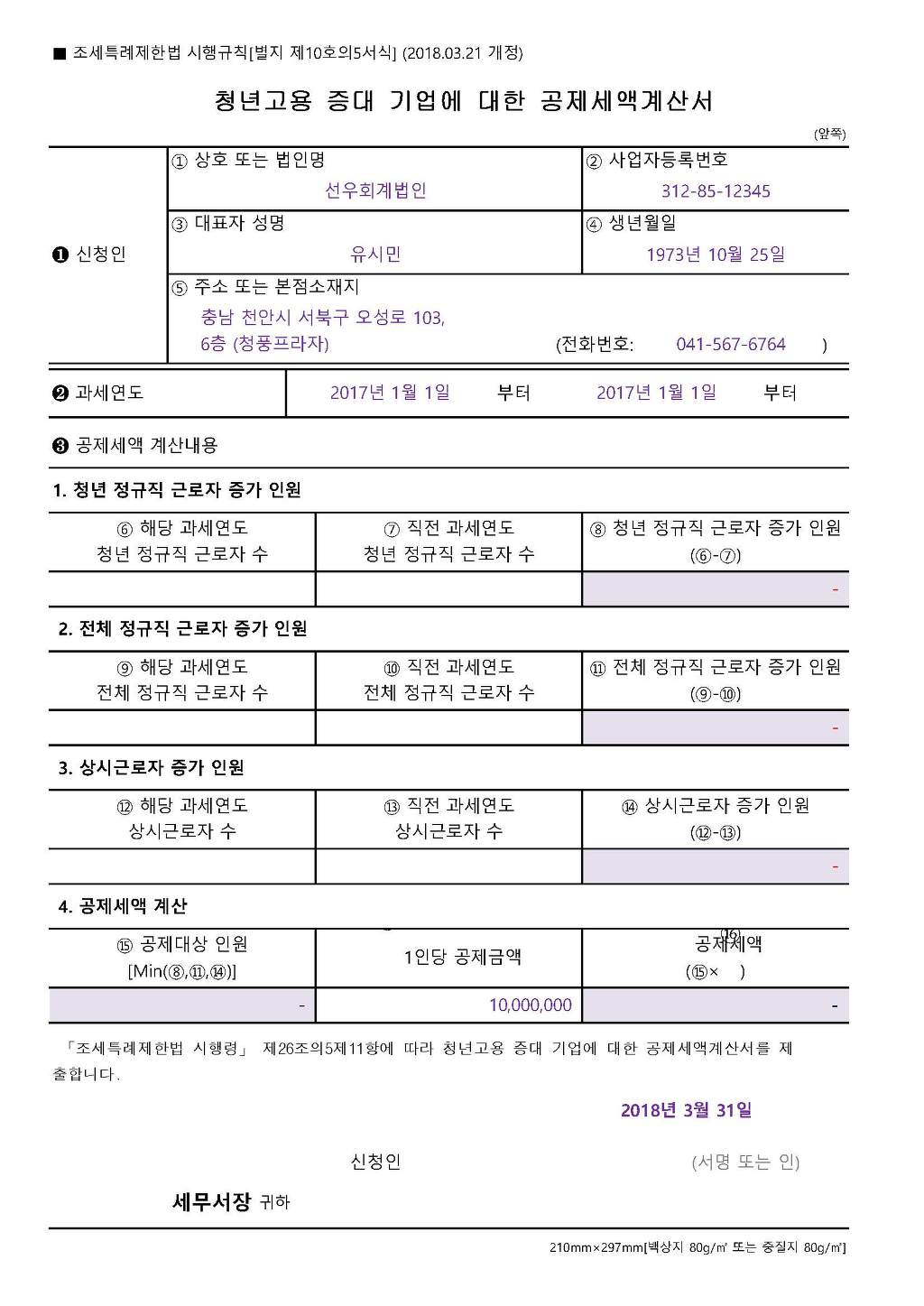

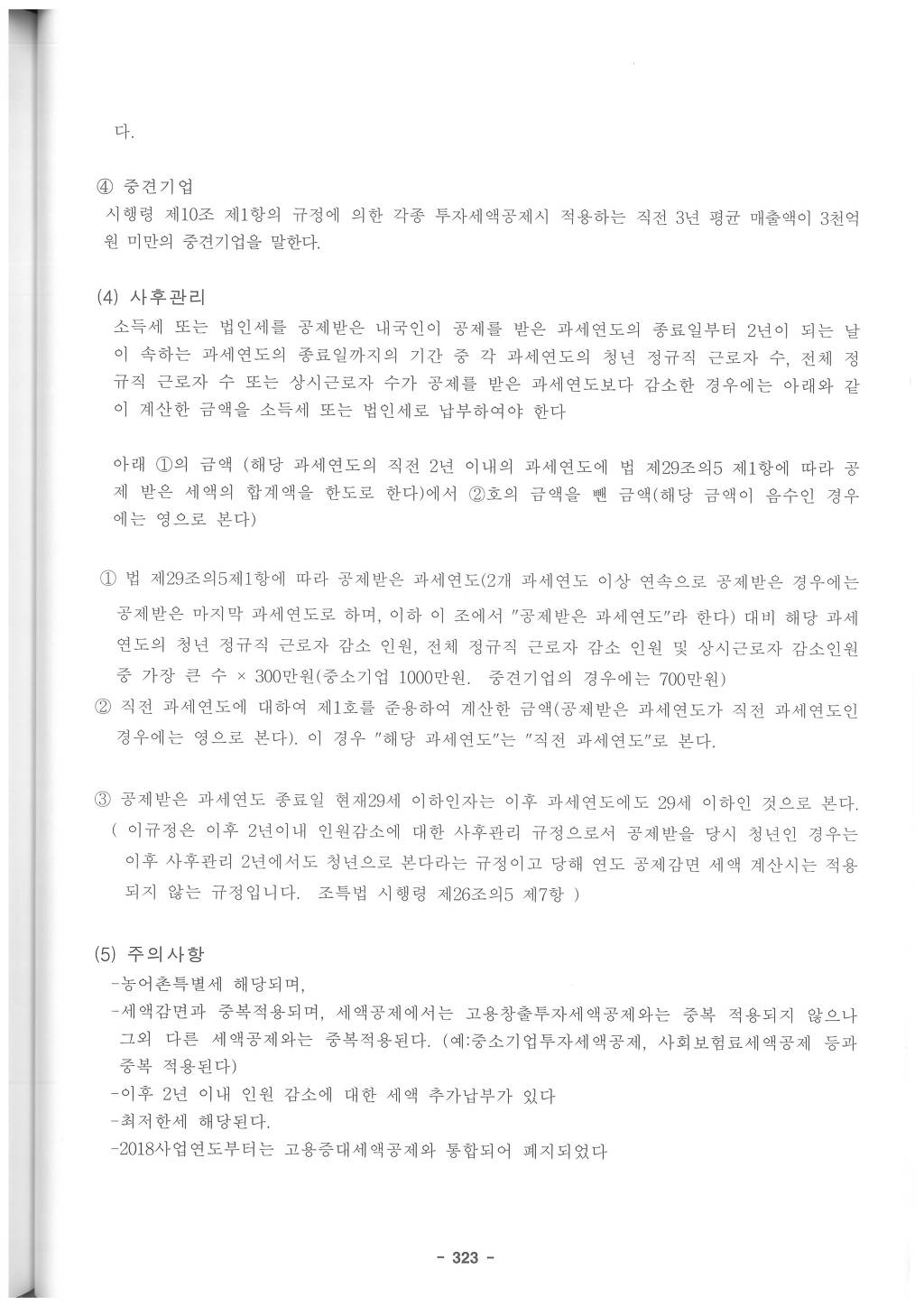

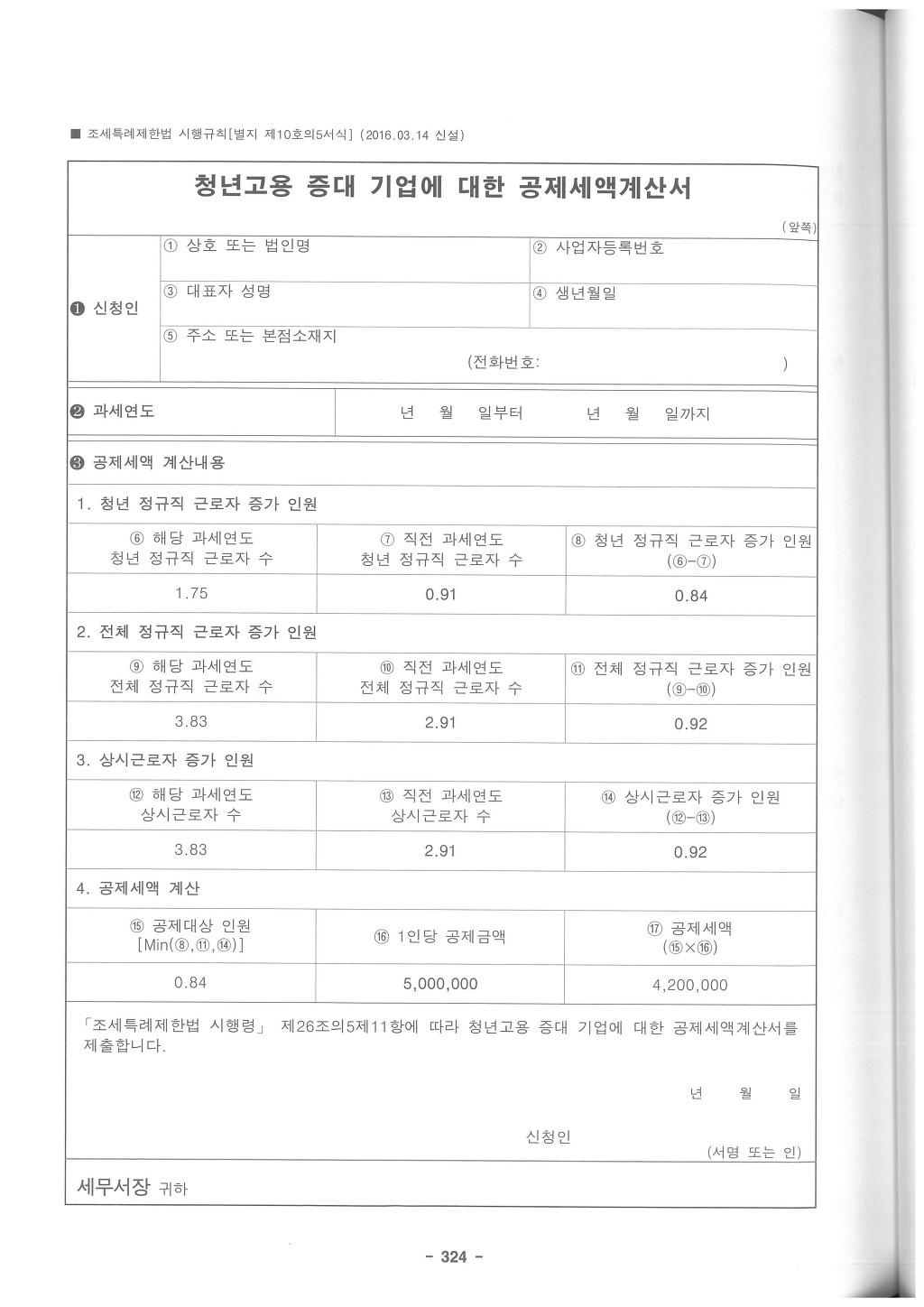

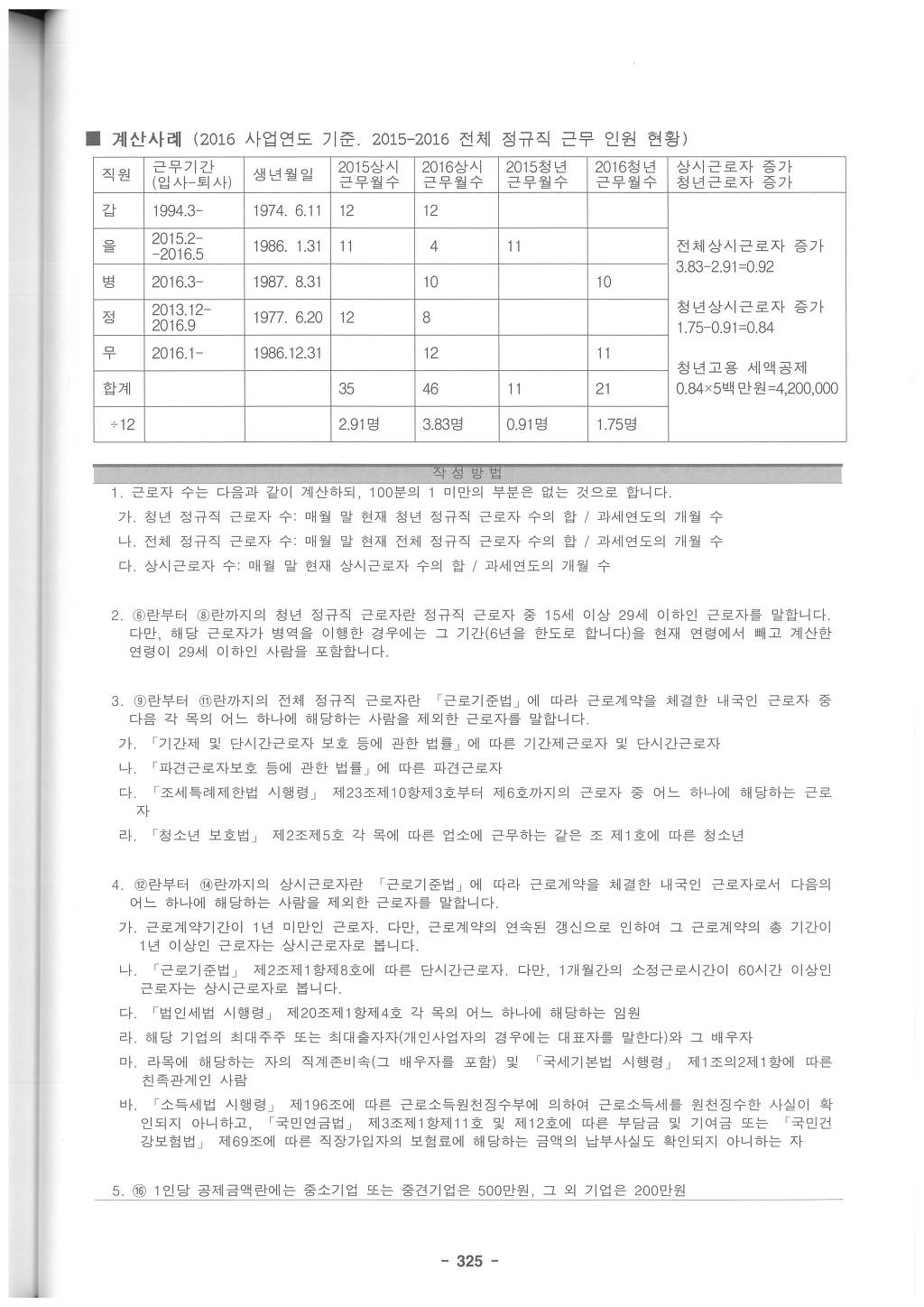

청년고용 증대 기업에 대한 공제세액계산서 - 2017.4.18.이 속하는 과세연도분 부터 적용 증가하는 청년정규직근로자 농특세과세

작성자Jayden Ju.작성시간18.03.20조회수1,787 목록 댓글 0조세특례제한법 제29조의 5 [ 청년고용을 증대시킨 기업에 대한 세액공제 ]

조세특례제한법시행령 제26조의5 [ 청년고용을 증대시킨 기업에 대한 세액공제(2016.02.05 신설) ]

![]() 2018년 고용 증대 기업-사회보험료 2018.12.24개정 반영 (2019-06-23) - 주황규.xlsx

2018년 고용 증대 기업-사회보험료 2018.12.24개정 반영 (2019-06-23) - 주황규.xlsx

2년이내 감소 법인세 납부

![]() 청년고용 증대 기업에 대한 공제세액계산서 - 예제 주황규.xlsx

청년고용 증대 기업에 대한 공제세액계산서 - 예제 주황규.xlsx

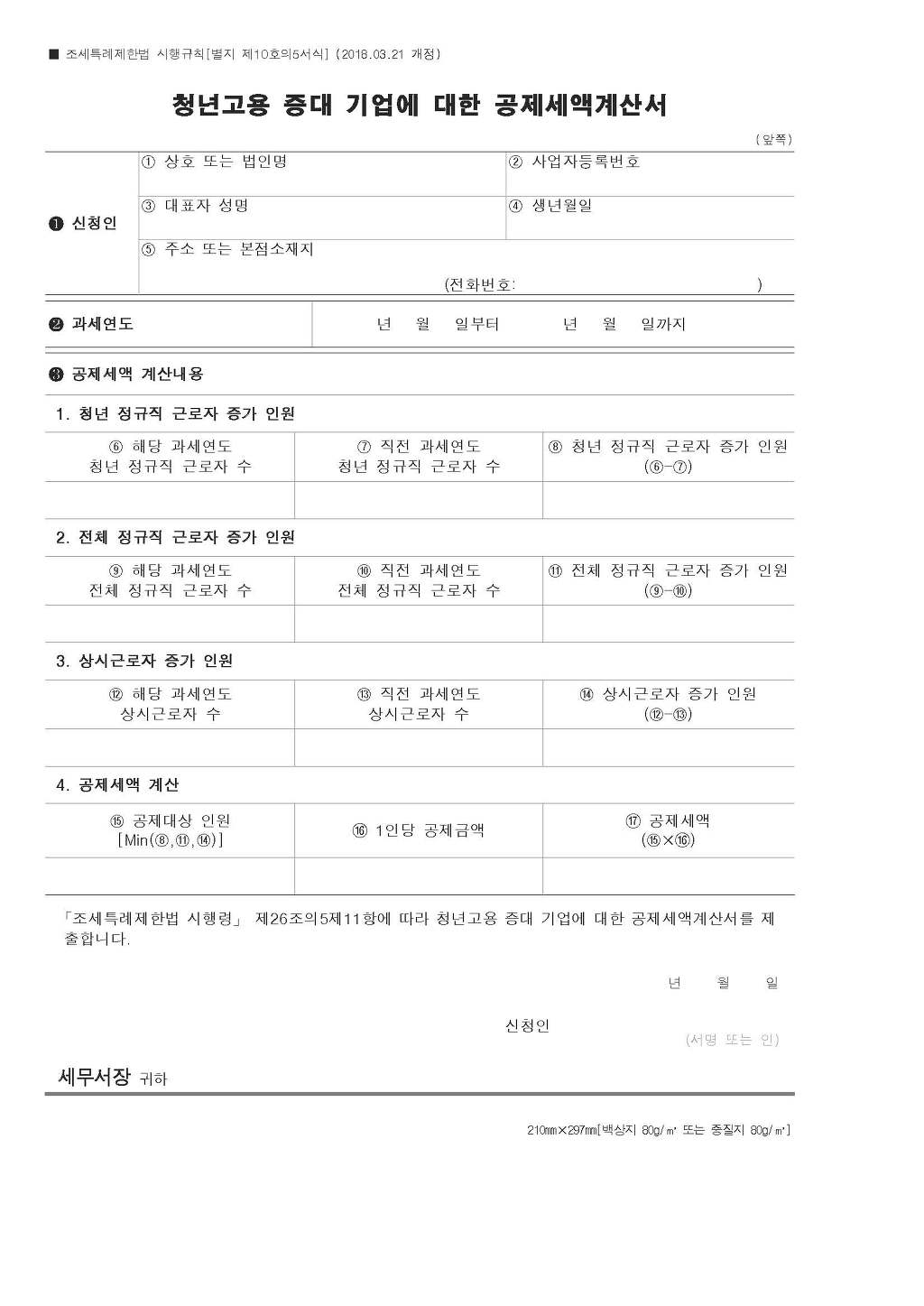

![]() 청년고용 증대 기업에 대한 공제세액계산서 - 2018-03-20 주황규.xlsx

청년고용 증대 기업에 대한 공제세액계산서 - 2018-03-20 주황규.xlsx

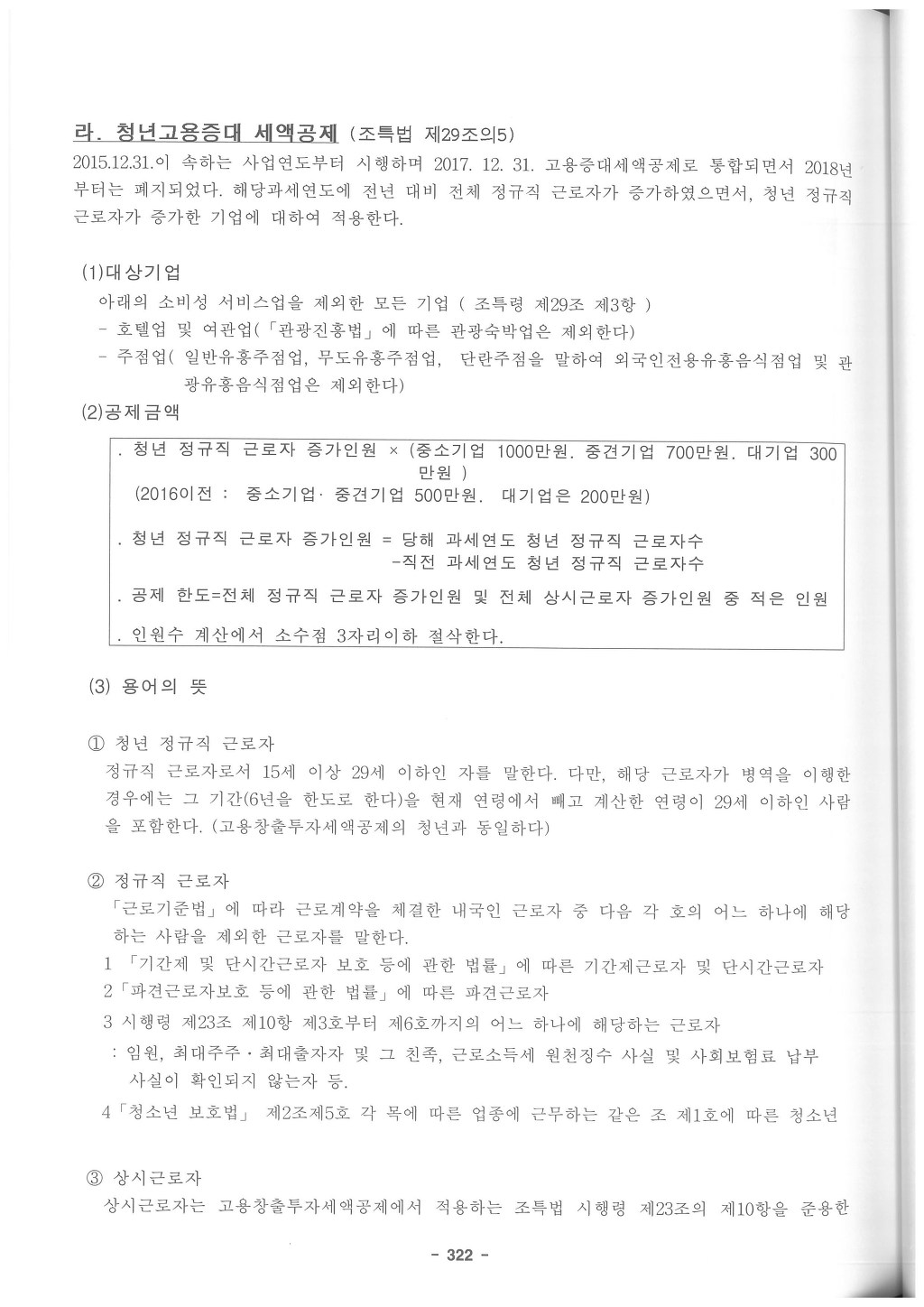

조세특례제한법 제29조의 5 [ 청년고용을 증대시킨 기업에 대한 세액공제 ]

① 내국인(소비성서비스업 등 대통령령으로 정하는 업종을 경영하는 내국인은 제외한다)의 2017년 12월 31일이 속하는 과세연도

까지의 기간 중 해당 과세연도의 대통령령으로 정하는 청년 정규직 근로자의 수(이하 이 조에서 “청년 정규직 근로자 수”라 한다)

가 직전 과세연도의 청년 정규직 근로자 수보다 증가한 경우에는 증가한 인원 수[대통령령으로 정하는 정규직 근로자(이하

이 조에서 “전체 정규직 근로자”라 한다)의 증가한 인원 수와 대통령령으로 정하는 상시근로자(이하 이 조에서 “상시근로자”라

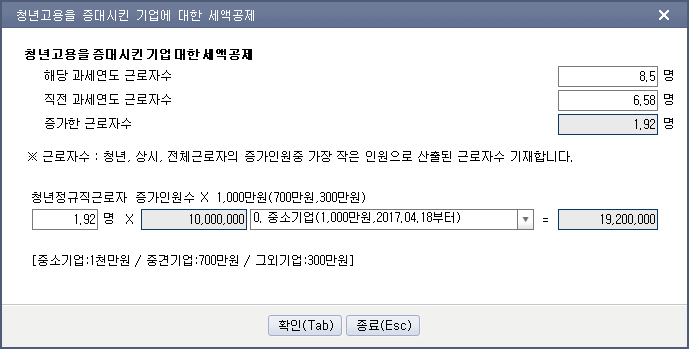

한다)의 증가한 인원 수 중 작은 수를 한도로 한다]에 300만원(중소기업의 경우에는 1천만원, 대통령령으로 정하는 중견기업의

경우에는 700만원)을 곱한 금액을 해당 과세연도의 소득세(사업소득에 대한 소득세만 해당한다) 또는 법인세에서 공제한다.

(2017.04.18 개정) [ 부칙 ]

② 제1항에 따라 소득세 또는 법인세를 공제받은 내국인이 공제를 받은 과세연도의 종료일부터 2년이 되는 날이 속하는 과세연도의

종료일까지의 기간 중 각 과세연도의 청년 정규직 근로자 수, 전체 정규직 근로자 수 또는 상시근로자 수가 공제를 받은 과세연도

보다 감소한 경우에는 대통령령으로 정하는 바에 따라 공제받은 세액에 상당하는 금액을 소득세 또는 법인세로 납부하여야 한다.

(2015.12.15 신설) [ 부칙 ]

③ 제1항을 적용받으려는 내국인은 대통령령으로 정하는 바에 따라 세액공제신청을 하여야 한다.(2015.12.15 신설) [ 부칙 ]

④ 제1항 및 제2항을 적용할 때 청년 정규직 근로자, 전체 정규직 근로자 및 상시근로자 수의 계산방법과 그 밖에 필요한 사항은

대통령령으로 정한다.(2015.12.15 신설) [ 부칙 ]

조세특례제한법시행령 제26조의5 [ 청년고용을 증대시킨 기업에 대한 세액공제(2016.02.05 신설) ]

① 법 제29조의5 제1항에서 "소비성서비스업 등 대통령령으로 정하는 업종"이란 제29조 제3항에 따른 소비성서비스업을 말한다.

(2016.02.05 신설)

② 법 제29조의5 제1항에서 "대통령령으로 정하는 정규직 근로자"란 「근로기준법」에 따라 근로계약을 체결한

내국인 근로자 중

다음 각 호의 어느 하나에 해당하는 사람을 제외한 근로자(이하 이 조에서 "전체 정규직 근로자"라 한다)를 말한다.

(2016.02.05 신설)

1. 「기간제 및 단시간근로자 보호 등에 관한 법률」에 따른 기간제근로자 및 단시간근로자(2016.02.05 신설)

2. 「파견근로자보호 등에 관한 법률」에 따른 파견근로자(2016.02.05 신설)

3. 제23조 제10항 제3호부터 제6호까지의 근로자 중 어느 하나에 해당하는 근로자(2016.02.05 신설)

조세특례제한법시행령 제23조 [ 고용창출투자세액공제(2010.12.30 제목개정) ]

⑩ 제7항부터 제9항까지의 규정을 적용할 때 상시근로자는 「근로기준법」에 따라 근로계약을 체결한 내국인 근로자로 한다. 다만, 다음 각 호의 어느 하나에 해당하는 사람은 제외한다.(2015.02.03 개정)

3. 「법인세법 시행령」 제42조 제1항 각 호의 어느 하나에 해당하는 임원(2018.02.13 개정) 4. 해당 기업의 최대주주 또는 최대출자자(개인사업자의 경우에는 대표자를 말한다)와 그 배우자(2012.02.02 신설) 5. 제4호에 해당하는 자의 직계존비속(그 배우자를 포함한다) 및 「국세기본법 시행령」제1조의2 제1항에 따른 친족관계인 사람(2012.02.02 신설) 6. 「소득세법 시행령」 제196조에 따른 근로소득원천징수부에 의하여 근로소득세를 원천징수한 사실이 확인되지 아니하고, 다음 각 목의 어느 하나에 해당하는 금액의 납부사실도 확인되지 아니하는 자(2012.02.02 신설)

가. 「국민연금법」 제3조 제1항 제11호 및 제12호에 따른 부담금 및 기여금(2012.02.02 신설) 나. 「국민건강보험법」제69조에 따른 직장가입자의 보험료(2012.08.31. 개정) |

4. 「청소년 보호법」 제2조 제5호 각 목에 따른 업소에 근무하는 같은 조 제1호에 따른 청소년(2016.02.05 신설)

청소년 보호법 제2조(정의) 5. "청소년유해업소"란 청소년의 출입과 고용이 청소년에게 유해한 것으로 인정되는 다음 가목의 업소(이하 "청소년 출입·고용금지업소"라 한다)와 청소년의 출입은 가능하나 고용이 청소년에게 유해한 것으로 인정되는 다음 나목의 업소(이하 "청소년고용금지업소"라 한다)를 말한다. 이 경우 업소의 구분은 그 업소가 영업을 할 때 다른 법령에 따라 요구되는 허가·인가·등록·신고 등의 여부와 관계없이 실제로 이루어지고 있는 영업행위를 기준으로 한다.

가. 청소년 출입·고용금지업소

1) 「게임산업진흥에 관한 법률」에 따른 일반게임제공업 및 복합유통게임제공업 중 대통령령으로 정하는 것 2) 「사행행위 등 규제 및 처벌 특례법」에 따른 사행행위영업 3) 「식품위생법」에 따른 식품접객업 중 대통령령으로 정하는 것 4) 「영화 및 비디오물의 진흥에 관한 법률」 제2조제16호에 따른 비디오물감상실업·제한관람가비디오물 소극장업 및 복합영상물제공업 5) 「음악산업진흥에 관한 법률」에 따른 노래연습장업 중 대통령령으로 정하는 것 6) 「체육시설의 설치·이용에 관한 법률」에 따른 무도학원업 및 무도장업 7) 전기통신설비를 갖추고 불특정한 사람들 사이의 음성대화 또는 화상대화를 매개하는 것을 주된 목적으로 하는 영업. 다만, 「전기통신사업법」 등 다른 법률에 따라 통신을 매개하는 영업은 제외한다. 8) 불특정한 사람 사이의 신체적인 접촉 또는 은밀한 부분의 노출 등 성적 행위가 이루어지거나 이와 유사한 행위가 이루어질 우려가 있는 서비스를 제공하는 영업으로서 청소년보호위원회가 결정하고 여성가족부장관이 고시한 것 9) 청소년유해매체물 및 청소년유해약물등을 제작·생산·유통하는 영업 등 청소년의 출입과 고용이 청소년에게 유해하다고 인정되는 영업으로서 대통령령으로 정하는 기준에 따라 청소년보호위원회가 결정하고 여성가족부장관이 고시한 것 10) 「한국마사회법」 제6조제2항에 따른 장외발매소(경마가 개최되는 날에 한정한다) 11) 「경륜·경정법」 제9조제2항에 따른 장외매장(경륜·경정이 개최되는 날에 한정한다)

나. 청소년고용금지업소

1) 「게임산업진흥에 관한 법률」에 따른 청소년게임제공업 및 인터넷컴퓨터게임시설제공업 2) 「공중위생관리법」에 따른 숙박업, 목욕장업, 이용업 중 대통령령으로 정하는 것 3) 「식품위생법」에 따른 식품접객업 중 대통령령으로 정하는 것 4) 「영화 및 비디오물의 진흥에 관한 법률」에 따른 비디오물소극장업 5) 「화학물질관리법」에 따른 유해화학물질 영업. 다만, 유해화학물질 사용과 직접 관련이 없는 영업으로서 대통령령으로 정하는 영업은 제외한다. 6) 회비 등을 받거나 유료로 만화를 빌려 주는 만화대여업 7) 청소년유해매체물 및 청소년유해약물등을 제작·생산·유통하는 영업 등 청소년의 고용이 청소년에게 유해하다고 인정되는 영업으로서 대통령령으로 정하는 기준에 따라 청소년보호위원회가 결정하고 여성가족부장관이 고시한 것 |

③ 법 제29조의5 제1항에서 "대통령령으로 정하는 청년 정규직 근로자"란 제2항에 따른 정규직 근로자로서 15세 이상 29세 이하

인 자(이하 이 조에서 "청년 정규직 근로자"라 한다)를 말한다.

다만, 해당 근로자가 제27조 제1항 제1호 각 목의 어느 하나에 해당하는 병역을 이행한 경우에는 그 기간(6년을 한도로 한다)을 현재 연령에서 빼고 계산한 연령이 29세 이하인 사람을 포함한다.(2016.02.05 신설)

④ 법 제29조의5 제1항에서 "대통령령으로 정하는 상시근로자"란 제23조 제10항에 따른 상시근로자(이하 이 조에서 "상시근로자"라

한다)를 말한다.(2016.02.05 신설)

⑤ 법 제29조의5 제1항에서 "대통령령으로 정하는 중견기업"이란 제10조 제1항에 따른 중견기업(이하 이 조에서 "중견기업"이라

한다)을 말한다.(2016.02.05 신설)

⑥ 법 제29조의5 제2항에 따라 납부하여야 할 소득세액 또는 법인세액은 제1호의 금액(해당 과세연도의

직전 2년 이내의 과세연도에 법 제29조의5 제1항에 따라 공제받은 세액의 합계액을 한도로 한다)에서 제2호의 금액을 뺀 금액

(해당 금액이 음수인 경우에는 영으로 본다)으로 하며, 이를 해당 과세연도의 과세표준을 신고할 때 소득세 또는 법인세로

납부하여야 한다.(2016.02.05 신설)

1. 법 제29조의5 제1항에 따라 공제받은 과세연도(2개 과세연도 이상 연속으로 공제받은 경우에는 공제받은 마지막 과세연도로

하며, 이하 이 조에서 "공제받은 과세연도"라 한다) 대비 해당 과세연도의 청년 정규직 근로자 감소 인원, 전체 정규직 근로자

감소 인원 또는 상시근로자 감소 인원 중 가장 큰 수에 300만원(공제받은 과세연도에 중소기업의 경우에는 1,000만원,

중견기업의 경우에는 700만원)을 곱한 금액(2017.05.08 개정) [ 부칙 ]

2. 공제받은 과세연도 대비 직전 과세연도의 청년 정규직 근로자 감소 인원, 전체 정규직 근로자 감소 인원 또는 상시근로자 감소

인원 중 가장 큰 수에 300만원(공제받은 과세연도에 중소기업의 경우에는 1,000만원, 중견기업의 경우에는 700만원)을 곱한

금액(공제받은 과세연도가 직전 과세연도인 경우에는 영으로 본다)(2017.05.08 개정)

⑦ 제6항을 적용할 때 공제받은 과세연도의 종료일 현재 29세 이하인 자(제3항 단서에 해당하는 자를 포함한다)는 이후 과세연도에

도 29세 이하인 것으로 본다.(2016.02.05 신설)

⑧ 법 제29조의5 제1항 및 제2항을 적용할 때 청년 정규직 근로자 수, 전체 정규직 근로자 수 또는 상시근로자 수는 다음 각 호의

구분에 따른 계산식에 따라 계산한 수(100분의 1 미만의 부분은 없는 것으로 한다)로 한다.(2016.02.05 신설)

1. 청년 정규직 근로자 수: (2016.02.05 신설)

| 해당 과세연도의 매월 말 현재 청년 정규직 근로자 수의 합 |

|

해당 과세연도의 개월 수 |

2. 전체 정규직 근로자 수: (2016.02.05. 신설)

| 해당 과세연도의 매월 말 현재 전체 정규직 근로자 수의 합 |

|

해당 과세연도의 개월 수 |

3. 상시근로자 수: (2016.02.05. 신설)

| 해당 과세연도의 매월 말 현재 상시근로자 수의 합 |

|

해당 과세연도의 개월 수 |

⑨ 제8항 제3호에 따른 상시근로자 수의 계산에 관하여는 제23조 제11항 각 호 외의 부분 후단 및 같은 항 제2호를 준용한다.

(2016.02.05 신설)

⑩ 제8항을 적용할 때 해당 과세연도에 창업 등을 한 내국인의 경우에는 제23조 제13항을 준용한다. 이 경우 "상시근로자 수"는

"청년 정규직 근로자 수, 전체 정규직 근로자 수 또는 상시근로자 수"로, "상시근로자"는 "청년 정규직 근로자, 전체 정규직

근로자 또는 상시근로자"로 본다.(2016.02.05 신설)

조세특례제한법시행령 제23조 [ 고용창출투자세액공제(2010.12.30 제목개정) ] ⑬ 제7항 및 제8항을 적용할 때 해당 과세연도에 창업 등을 한 내국인의 경우에는 다음 각 호의 구분에 따른 수를 직전 또는 해당 과세연도의 상시근로자 수로 본다.(2015.02.03 개정)

1. 창업(법 제6조 제9항 제1호부터 제3호까지의 규정에 해당하는 경우는 제외한다)한 경우의 직전 과세연도의 상시근로자 수: 0 (2018.02.13 개정)

2. 법 제6조 제9항 제1호(합병ㆍ분할ㆍ현물출자 또는 사업의 양수 등을 통하여 종전의 사업을 승계하는 경우는 제외한다)부터 제3호까지의 어느 하나에 해당하는 경우의 직전 과세연도의 상시근로자 수: 종전 사업, 법인전환 전의 사업 또는 폐업 전의 사업의 직전 과세연도 상시근로자 수(2018.02.13 개정)

3. 다음 각 목의 어느 하나에 해당하는 경우의 직전 또는 해당 과세연도의 상시근로자 수: 직전 과세연도의 상시근로자 수는 승계시킨 기업의 경우에는 직전 과세연도 상시근로자 수에 승계시킨 상시근로자 수를 뺀 수로 하고, 승계한 기업의 경우에는 직전 과세연도 상시근로자 수에 승계한 상시근로자 수를 더한 수로 하며, 해당 과세연도의 상시근로자 수는 해당 과세연도 개시일에 상시근로자를 승계시키거나 승계한 것으로 보아 계산한 상시근로자 수로 한다.(2014.02.21 개정)

가. 해당 과세연도에 합병ㆍ분할ㆍ현물출자 또는 사업의 양수 등에 의하여 종전의 사업부문에서 종사하던 상시근로자를 승계하는 경우(2013.02.15 개정) [ 부칙 ]

나. 제11조 제1항에 따른 특수관계인으로부터 상시근로자를 승계하는 경우(2013.02.15 개정) [ 부칙 ] |

⑪ 법 제29조의5 제1항에 따라 세액공제를 받으려는 자는 과세표준 신고와 함께 기획재정부령으로 정하는 세액공제신청서 및

공제세액계산서를 납세지 관할 세무서장에게 제출하여야 한다.(2016.02.05 신설)

- 조회수 1206

- 등록일 2016-10-24

질의1)청년고용증대세액공제(조특법 29조의 5)와 중소기업 고용증가인원에 대한 사회보험료세액공제(조특법 30조의 4)를 당해연도에 중복해서 공제가 가능한지요?

그러면 청년고용증대세액공제는 고용창출투자세액공제를 제외한 세액공제, 중소기업특별세액감면 등 세액감면과 중복 가능한지요?

- 질문첨부파일

- 답변일 2016-10-25

고용창출투자세액공제와 청년고용증대세액공제 또는 중소기업고용증가인원에 대한 사회보험료세액공제는 중복적용되지 않는 것이나

중소기업고용증가인원에 대한 사회보험료세액공제와 청년고용증대세액공제는 중복공제가 가능한 것이며

중소기업특별세액감면과 청년고용증대세액공제는 중복적용이 가능한 것으로 판단됩니다.

감사합니다.